住宅ローン控除について、大きな税制改正が行われます。方向性としては、増税になる改正と言えます。

この改正、マイホームに関する改正なので、一見、不動産投資とはあまり関係がないように思いますが、不動産投資家さんにとっても一部影響がある改正なのです。

もちろん、不動産投資家さんご自身が、マイホームを購入される場合はダイレクトに関係がありますので、必ず理解しておいてもらいたいと思います。

■【住宅ローン控除】不動産投資にどう影響する?

この住宅ローン控除の改正が、不動産投資に影響するとすれば次のようなパターンだと考えています。

- 区分マンションを保有しており、当初は賃貸していたが、空室になった時点で実需(買主にとってのマイホーム)として売却する場合

- 戸建てを保有しており、当初は賃貸していたが、空室になった時点で実需として売却する場合

上記のように、区分や戸建てにより不動産投資を行っている場合、賃貸中は影響がありません。ただ入居者の退去後に実需として売却するときは、買主が住宅ローン控除を適用できる物件かどうかで、売値や売却できるスピードに影響が出てくるのではないかと思います。

もし、区分や戸建てに入居者が住んでいて、そのまま売却する場合は、単なるオーナーチェンジになります。次の買主が住宅ローンを組むことは考えにくいため、そういう場合は住宅ローン控除の改正による影響は気にしなくてもよいと思います。

今回は、不動産投資家さんにも一部影響が出る住宅ローン控除の改正ついて、次のような順で解説していきたいと思います。

- 令和3年までの住宅ローン控除(復習)

- 令和4年からの住宅ローン控除(改正内容)

- 改正によりどの程度増税になるのか(試算)

- 不動産投資家が区分や戸建てを実需で売却する際の影響項目

■【令和3年までの住宅ローン控除(復習)】

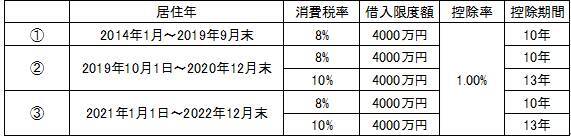

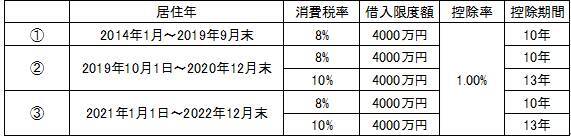

■①2014年1月から2019年9月末までに居住した場合

原則的に10年間に渡って年末の住宅ローン残高の最大1%が所得税・住民税から控除できます。借入限度額が「4000万円」で最大控除額は400万円(長期優良住宅等は500万円)でした。

■②2019年10月1日から2020年12月末までに居住した場合

原則的に「10年」という住宅ローン控除の期間が、一定の要件(消費税率10%適用)を満たした場合に限り「13年」に延長されました。ただし、この時期に居住した場合は売買契約の契約期日に制限はありません。

■③2021年1月1日から2022年12月末までに居住した場合(2021年度税制改正)

原則的に「10年」という住宅ローン控除の期間が、一定の要件を満たした場合に限り「13年」に延長されました。

【一定の要件】

- 消費税率:10%

- 契約期日:注文住宅:2021(令和3)年9月末、分譲住宅・中古住宅:2021(令和3)年11月末

- 入居期日:2022(令和4)年12月末

②と③の場合の控除額の計算は次の通りです。

■各年の控除額の計算(控除限度額)

【1~10年目】年末ローン残高〔上限4000万円〕×1%(40万円限度)

【11~13年目】次のいずれか少ない額が控除限度額

- 年末ローン残高〔上限4000万円〕×1%

- (建物の取得額-消費税額)〔上限4000万円〕×2%÷3

【図表】住宅ローン控除をおさらい

以上が令和3年までの住宅ローン控除のおさらいです。

■【令和4年からの住宅ローン控除(改正内容)】

■改正ポイント①所得金額

2021年は、控除を受ける年の合計所得金額は「3000万円以下」ですが、改正で「2000万円以下」に引き下がります。

また、新築住宅に限り、床面積が40㎡以上50㎡未満の住宅については合計所得金額が「1000万円以下」であることが要件になります。

■改正ポイント②控除期間

新築住宅など消費税課税住宅に限り、2025年度まで控除期間「13年」への延長が継続します。ただし、13年への延長は新築住宅および不動産業者が再販する消費税課税住宅のみとなります。一般の売主が売却する中古住宅は、今まで同様、控除期間は「10年」です。

■改正ポイント③控除率

「1%」から「0.7%」に縮小します。2021年度改正内容と異なり、控除率は13年間通して一律0.7%です。

■改正ポイント④借入限度額

2021年までは借入限度額が「4000万円」でしたが、改正で借入限度額が「3000万円」に引き下がります。

借入限度額「3000万円」は、2023年までの2年間の措置となります。

2024年、2025年は、借入限度額が「2000万円」とさらに縮小します。

消費税が課税されない中古住宅の取得における借入限度額は「2000万円」です。

【図表】借入限度額

■改正ポイント⑤中古住宅の築年数要件緩和

中古住宅は昭和57年(1982年)以降に建築された住宅が適用対象になりました。2021年までの制度では鉄筋コンクリート造などの耐火住宅は築25年、木造住宅などの非耐火住宅は築20年という適用条件に当てはまらなければ既存住宅売買瑕疵保険の付保証明書、または耐震基準適合証明書(既存住宅性能評価書)の提出が必要となっていました。

今回の改正では1982年以降の住宅は新耐震基準に適合するとして、上記のような証明書を取得する必要が無くなり、登記簿上の建築年だけで適用が証明できます。

■改正ポイント⑥上乗せ措置

新築の認定住宅やZEH住宅等、良質な住宅は、以下のように「借入限度額」および「控除期間」において上乗せ措置があります。

【図表】借入限度額や控除期間の上乗せ

ただし、中古の認定住宅等一定の省エネ性能を満たした住宅においては、借入限度額が「3000万円」、控除期間は同様に「10年」です。

■【改正によりどの程度増税になるのか(試算)】

今までの控除額とこれからの控除額を実際の例を用いて計算し、比較してみました。

まずは、計算をするにあたり、前提条件を記載します。

【前提条件】

- 合計所得金額:2000万円

- 新築の分譲マンション(2014年1月から2019年9月末までに居住のケースは、消費税率8%とし、2019年10月1日以降居住のケースは、消費税率10%とします)

- 床面積:80㎡

- 物件価格:1億円 (建物価格4400万円、土地価格5600万円)

- 借入額:1億円

- 借入期間:35年

- 借入金利:0.35%

この条件の物件を購入するとし、居住年を4通りで試算してみました。

表をご覧ください。

【図表】控除額のシミュレーション

まずは、トータルの控除額をご覧ください。

②の場合の控除額479万9998円を軸に考えますと、③の場合は約4割控除額が減っていますし、④の場合は約7割控除額が減っています。

さらに注目してもらいたいのは、2022年度改正前までは、この借入条件ですと逆ざやですが、2022年度改正後③と④については逆ざやにはなりません。

■①の場合

ローン控除額400万円>支払利息302万8451円(逆ざや)

■②の場合

ローン控除額479万9998円>支払利息374万8718円(逆ざや)

ここまで比較してもお分かりの通り、かなり増税になることが予想されますね。

■【不動産投資家が区分や戸建てを実需で売却する際の影響項目】

不動産投資家さんが区分や戸建てを実需で売却するということは、買主にとってみれば、必ず「中古物件」であるということになります。中古物件の場合の住宅ローン控除のポイントを下記にまとめました。

- 必ず50㎡以上の物件でなければならない。

※床面積が40㎡以上50㎡未満の住宅でもOKなのは新築住宅に限定されているため

- 控除期間は「10年」しか適用できない。

- 借入限度額は「2000万円」 ※認定住宅等は、借入限度額が「3000万円」⇒2000~3000万円くらいの区分や戸建ては実需として売却しやすくなる可能性がある

- 昭和57年(1982年)以降に建築された住宅であればOK⇒築古物件でも実需として売りやすくなった!

こちらのポイントを押さえておくとよいでしょう。

![[のどぬ~るぬれマスク] 【Amazon.co.jp限定】 【まとめ買い】 昼夜兼用立体 ハーブ&ユーカリの香り 3セット×4個(おまけ付き)](https://m.media-amazon.com/images/I/51Q-T7qhTGL._SL500_.jpg)

![[のどぬ~るぬれマスク] 【Amazon.co.jp限定】 【まとめ買い】 就寝立体タイプ 無香料 3セット×4個(おまけ付き)](https://m.media-amazon.com/images/I/51pV-1+GeGL._SL500_.jpg)

![NHKラジオ ラジオビジネス英語 2024年 9月号 [雑誌] (NHKテキスト)](https://m.media-amazon.com/images/I/51Ku32P5LhL._SL500_.jpg)