7月米雇用統計で、非農業部門雇用者数が前月比7.3万人増と市場予想(10.4万人増)を大きく下回ったほか、5、6月も大幅下方修正となり、市場はFRBの9月利下げを90%以上織り込む状況となっています。米国の失業率は景気が悪化すると急速に上昇する傾向があります。

※このレポートは、YouTube動画で視聴いただくこともできます。

著者の愛宕 伸康が解説しています。以下のリンクよりご視聴ください。

「 7月の米雇用統計悪化で市場は9月利下げをほぼ織り込み 」

7月の米雇用統計悪化で一気に9月利下げの織り込みが進む

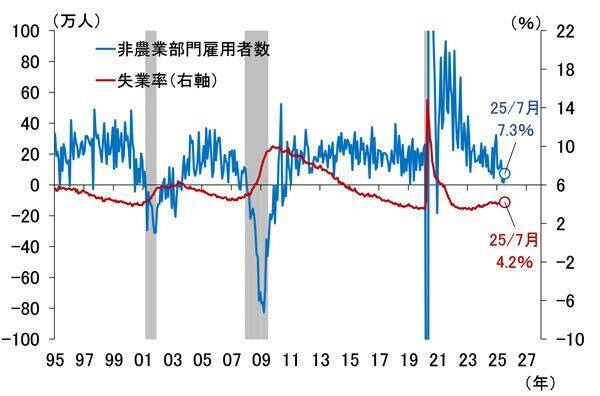

7月の米雇用統計が8月1日に発表され、非農業部門雇用者数が前月比7.3万人増と、市場予想の10.4万人増を大きく下回る結果となりました(図表1)。加えて、5月が14.4万人増から1.9万人増へ、6月が14.7万人増から1.4万人増へ大幅下方修正となり、市場の雇用情勢に対する見方が一気に慎重化しています。

図表1 米雇用統計の結果

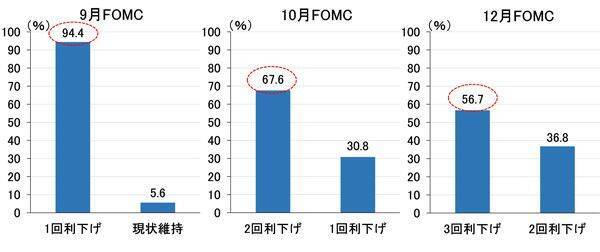

これを受けて金利先物市場では、それまで6割程度だった9月の利下げ確率が94.4%まで高まるとともに(図表2)、年内複数回の利下げを織り込みつつあります。

図表2 米金利先物が織り込むFRBの利下げ確率

米国では景気が悪化すると雇用調整が一気に進む

米国では景気が悪化傾向を強めると、雇用調整が急速に進む傾向があります。景気循環日付を決める全米経済研究所(NBER)でも、景気後退かどうかを判定する際に雇用を重視することを、ホームページで明らかにしています。実際、図表1を見ると、失業率が曲線を描くように急上昇している局面で、景気後退になっていることが分かります。

物価の安定とともに雇用最大化を使命とする米連邦準備制度理事会(FRB)にとって、今後雇用情勢が悪化するかどうかが、利下げを判断する上での重要なポイントになるわけですが、それはすなわち景気後退になる確率が高まっているかどうかを考えるのと同じ、ということになります。

以下では、4月23日のレポートで紹介した米失業率の試算をアップデートすることによって、市場が9月利下げを9割以上織り込むほど雇用情勢が深刻なのか、言い換えると景気後退の確率が高まっているのか、改めて考えてみます。

高まる米国の景気後退リスク~サームルールの試算~

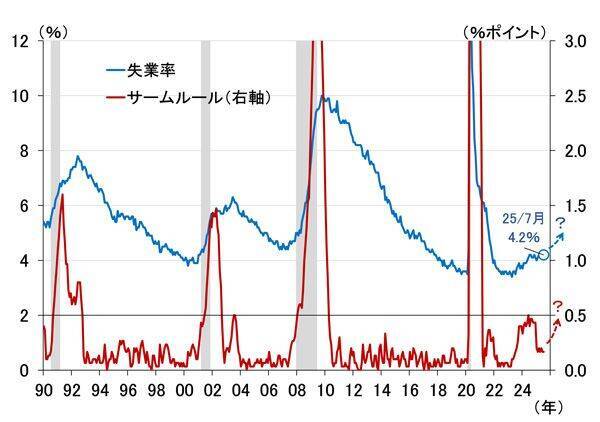

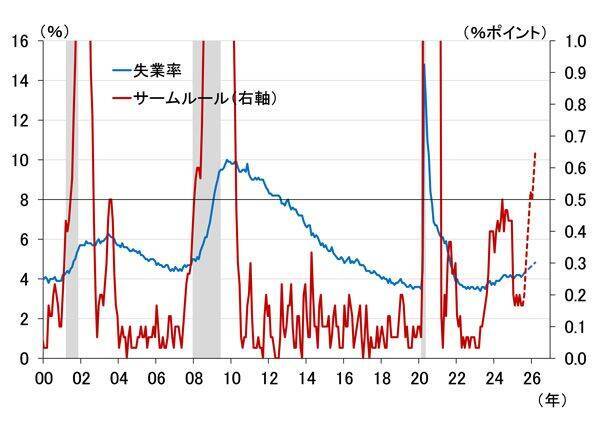

前述したNBERの判定において、雇用を重視しているという傾向を具体的に定量化したのが「サームルール」です(図表3)。サームルールとは、FRBの元エコノミスト、クラウディア・サーム氏が発見した景気後退に陥るときの経験則で「失業率の3カ月移動平均値が過去1年間の最低値を0.5%上回ると景気後退になっている」というものです。

図表3 米国の失業率とサームルール

図表3を見ると、2025年7月の失業率が4.2%、サームルールの値は0.17%ポイントで、景気後退になる閾値(しきいち)0.5%ポイントからはまだ遠い状況ですが、今後、トランプ関税や連邦職員解雇の影響などから失業率がどの程度上昇するのか、そしてサームルールの値がどの程度跳ね上がるのかがポイントになります。

今後、米実質GDP成長率が鈍化し、失業率は高まっていく

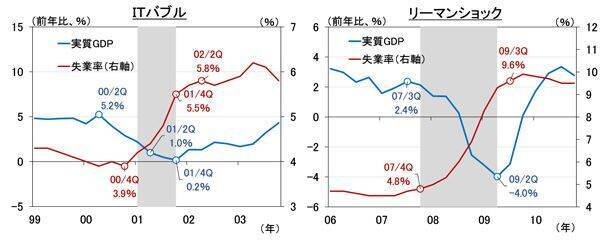

まず、どの程度失業率が悪化していくのかについて、実質国内総生産(GDP)成長率が鈍化するに従ってどの程度失業率が悪化するかを基準に考えます。図表4は、ITバブル崩壊時とリーマンショック時の実質GDPと失業率です。

図表4 米国のITバブル時とリーマンショック時の実質GDPと失業率

これを見ると、実質GDP成長率(前年比)が鈍化していくにつれて失業率が上がっているのが分かりますが、ここでは比較的状況が似ている左図のITバブル崩壊時を参考にします。

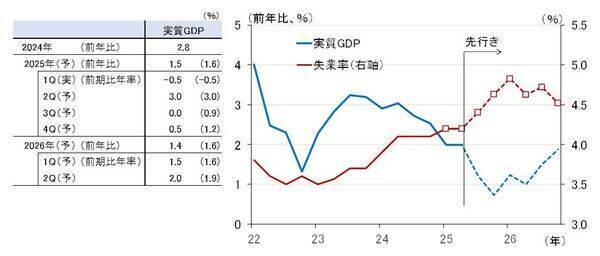

図表5の左表は、筆者の米実質GDP見通しと、ブルームバーグが集計している市場エコノミストの見通し(かっこ内の数字、8月4日時点)です。

図表5 米国の実質GDP成長率

米国の実質GDPは2025年4-6月期に前期比年率3.0%(前年比1.9%)と、トランプ関税に伴う駆け込み輸入で1-3月期がマイナス成長となった反動により、高い伸びとなりました。しかし、駆け込み消費が押し上げた面もあり、7-9月期の成長率は鈍化するとみています。

図表5の右図は、筆者の実質GDP見通し(青い点線)を前提に、ITバブル崩壊時の悪化ペースを当てはめて試算した失業率(赤い点線)です。今年の12月には4.8%まで上昇する結果となります。

サームルールに照らすと米国は10-12月期に景気後退に?

これをサームルールに当てはめると、今年12月には0.53%ポイントとなり、景気後退の閾値である0.5%ポイントを超えることになります(図表6)。

図表6 米国の失業率とサームルールの先行き

以上をまとめると、米国経済が正念場を迎えるとすれば2025年7-9月期以降であり、トランプ関税などの影響から失業率は今後上昇していく可能性が高い。仮に、景気悪化に応じて、ITバブル崩壊時と同じようなペースで雇用が悪化していくとすれば、今年末には景気後退に陥る可能性が高い。

従って、9月の利下げ再開、年内複数回の利下げを織り込む市場の見方はそれほどおかしなものではない、ということになります。

今後の会合は全て、政策調整が検討される「ライブ」会合になる

もちろん、筆者を含む市場エコノミストの実質GDP見通しには不確実性が含まれますし、失業率の悪化ペースもITバブル崩壊時ほどきつくないかもしれません。あるいは、試算結果のように、実際の失業率が4.8%になったとしても、サームルールが100%正しいわけではありませんから、NBERが景気後退と判定するかどうかも不明です。

とはいえ、7月雇用統計によって、トランプ大統領の政策が雇用環境に悪影響を及ぼしていることが明らかとなったわけで、サンフランシスコ連邦準備銀行のデイリー総裁が4日にロイター通信に語った通り「今後の会合は全て、政策調整が検討される『ライブ』会合になる」ことは、間違いなさそうです。

(愛宕 伸康)

![[のどぬ~るぬれマスク] 【Amazon.co.jp限定】 【まとめ買い】 昼夜兼用立体 ハーブ&ユーカリの香り 3セット×4個(おまけ付き)](https://m.media-amazon.com/images/I/51Q-T7qhTGL._SL500_.jpg)

![[のどぬ~るぬれマスク] 【Amazon.co.jp限定】 【まとめ買い】 就寝立体タイプ 無香料 3セット×4個(おまけ付き)](https://m.media-amazon.com/images/I/51pV-1+GeGL._SL500_.jpg)

![NHKラジオ ラジオビジネス英語 2024年 9月号 [雑誌] (NHKテキスト)](https://m.media-amazon.com/images/I/51Ku32P5LhL._SL500_.jpg)