物価高、増税、賃金の低迷…お金の不安は募るばかりです。しかし、普段の生活をやりくりしているだけでは、老後の生活で苦労することになるかもしれません。

苦労する人の「共通点」

トウシル編集部:どのような方が退職後にお金で困ることが多いですか?

野尻さん:さまざまなパターンがありますが、典型的なのは現役時代の収入が多かった人です。

夫婦共働きで世帯年収が高水準なのにもかかわらず、「お金が全然たまらない」といった話をよく聞きます。その理由は、収入が増えると、使うお金を増やす人が多いからです。例えば、より広い家に引っ越したり、子供の教育費を増やしたり、海外旅行に行く回数を増やしたりします。

会社勤めの場合、65歳くらいで退職を迎えると仕事から得られる「勤労収入」は大きく下がります。しかし、生活費は、あまり変わりません。所得税の支払いが減る程度です。

むしろ、60代や70代になると医療や健康関連での支出が増えることもあるでしょう。

そして、勤労収入が減った分を他の収入でカバーするのは大変です。現役時代に収入が増えても、生活費をどんどん増やすのではなくて、退職後の準備にも目配せをしていくことが大事です。

もう一つ要注意なのは、確定拠出年金の一時払いや退職金でまとまったお金を受け取るときです。大金を手にしたとたんに気が大きくなって、車や家のリフォームといったいろいろなものに使ってしまい、その後に苦労する人が珍しくありません。

退職後を支える「三つの収入」

トウシル編集部:2019年には「高齢夫婦無職世帯が老後の生活として2,000万円が不足する」という試算を金融庁が発表して話題になりました。自分が退職までに大体どのくらいの資産を準備すればいいかはどう計算するといいですか?

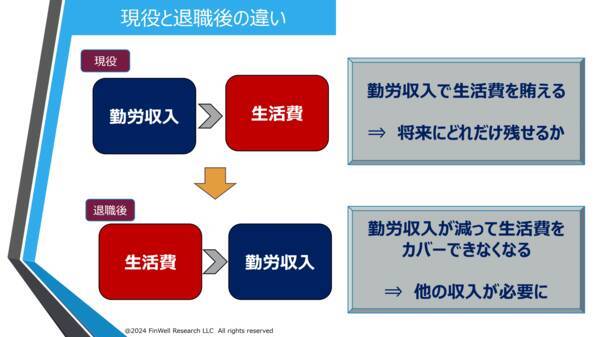

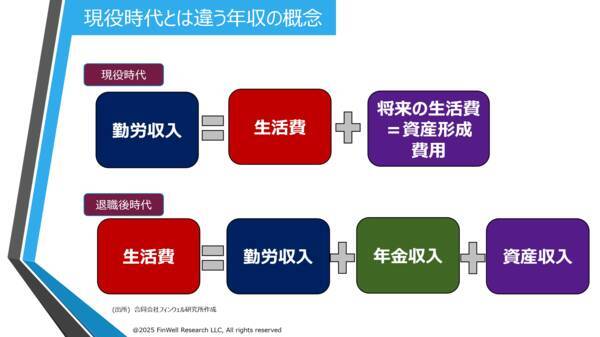

野尻さん:現役時代は勤労収入で生活費を賄えますが、退職後は勤労収入が減り、それだけでは生活費をカバーできなくなります。

従って、勤労収入が減った分を、年金収入や資産収入でどう補うかがお金で困らないためには重要です。

トウシル編集部:退職までに準備すべき資産額はどのように計算すれば良いですか?

野尻さん:生活費は退職しても変わりませんし、生きている限りかかり続けます。寿命は予測できないので、それより「自分は100歳まで生きる」と保守的な計画を立てましょう。退職後のライフプランを考えるときには、予測ではなく計画を立てることが大切です。

現在の生活費に65歳の退職から100歳で寿命を迎えるまでの年数(35年)を掛ければ、退職後の生活費として必要なおおよその金額が分かります。

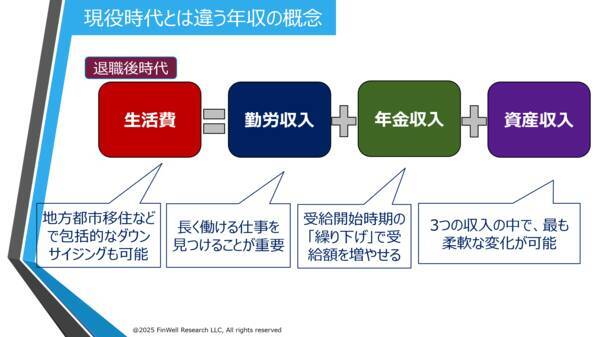

次に退職後の生活費を三つの収入でどうカバーできるかを考えましょう。退職したとしても勤労収入はある程度見込めます。しかし、いつかはなくなります。

退職後の収入源として、中核となるのが年金収入です。年金は終身で受け取れますから、受給額と生活水準次第では、年金だけでも十分に満足のいく生活ができるかもしれません。

しかし、年金収入だけでは望む生活ができないというケースも多いでしょう。

資産収入とは、最も「柔軟」に変化させられる収入です。勤労収入は年齢とともに難しくなりますし、年金は受給を開始すれば、金額は固定されます。資産収入はそうしたときに引き出すタイミングや金額を柔軟に決めることができるものです。

必要額の「よくある誤解」

トウシル編集部:例えば、退職後に勤労収入がゼロになり、生活費が年320万円、年金の受給額が年200万円と仮定すると、月額10万円、年間で120万円の資産収入が必要です。35年(退職から寿命までの年数)で4,200万円ですね。その分を株式や投資信託などの資産として、退職までに用意すれば良いですか?

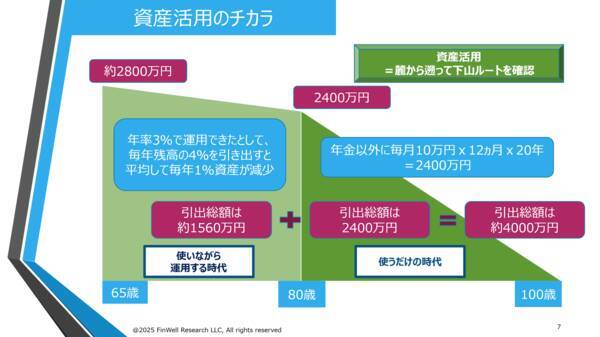

野尻さん:退職後に年金以外に必要となる資金をざっくり4,000万円として考えてみます。その場合、退職時までに4,000万円を貯めなければならないと思っている方は多いですよね。しかし「退職後に引き出す金額の総計」と「退職までに用意する資産額」は別物です。

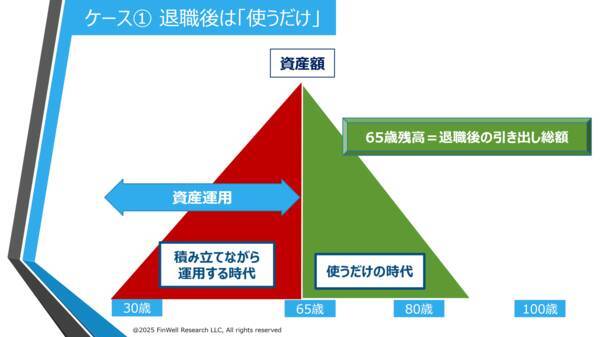

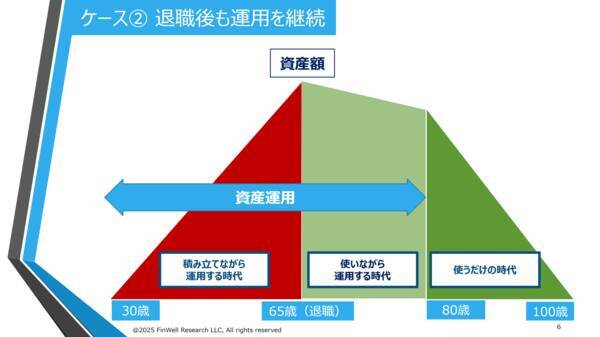

まず、現役時代から資産運用をしていれば、生活に必要な資金はそこから取り崩しつつ、残りの資産は運用を継続することをお勧めします。そうすれば、退職までに必要な資産の額は大幅に少なくなります。退職と同時に資産運用を止める必要はありません。

例えば、退職後の生活費として年金収入以外に合計4,000万円を引き出すことが必要だとします。

現役時代の30代に毎年40万円、40代に毎年50万円、50代と60代前半に毎年60万円を積み立てて、年率2.5%の利回りで運用できれば65歳までに2,800万円の資産を形成できます。4,000万円をためるよりはハードルがかなり低くなります。

一つ気を付けたいのは、年齢を重ねると認知判断能力の低下で運用が難しくなるケースがあることです。85歳でも90歳でも資産運用をしている方もいますが、保守的な計画として80歳くらいを目安にします。それまでは資産を使いながら運用する時期、それ以降は資産を使うだけの時期と捉える2段階の資産活用を意識すると、現役時代に無理をしなくても良くなります。

資産が少ない人の解決策は?

トウシル編集部:65歳から80歳は、運用しながら資産を使う時期なのですね。そのくらいの年齢だと、まだまだ元気に働いている方も多いようです。

野尻さん:先ほどのケースは、退職後にまったく働かないという前提に立っています。しかし、働いて勤労収入を得ているのであれば、それだけ取り崩す資産の額を減らすことができます。

トウシル編集部:ただ、退職後に2,800万円が必要だと分かっても、収入や年齢の問題などで「今からその額を貯めるのは厳しい」という人もいるかもしれません。

野尻さん:十分に資産をつくれなかった人の場合、退職後も仕事を続ければ、勤労収入が入るだけでなく、年金の受給開始時期を後ろ倒しにして受給額を増やすことができます。

もう一つ有効なのは、生活費の「包括的なダウンサイジング」です。

日々の食費を切り詰めるような節約は、ストレスがたまりやすく、長続きしません。生活費を大きく下げるには、東京から家賃の安い地方都市や郊外に引っ越すといった、より包括的な方法が有効です。

このほかにも選択肢はいろいろとあります。先ほどの「生活費=勤労収入+年金収入+資産収入」の等式を参考に、ご自分に合った方法を考えてみてください。

(トウシル編集チーム)

![[のどぬ~るぬれマスク] 【Amazon.co.jp限定】 【まとめ買い】 昼夜兼用立体 ハーブ&ユーカリの香り 3セット×4個(おまけ付き)](https://m.media-amazon.com/images/I/51Q-T7qhTGL._SL500_.jpg)

![[のどぬ~るぬれマスク] 【Amazon.co.jp限定】 【まとめ買い】 就寝立体タイプ 無香料 3セット×4個(おまけ付き)](https://m.media-amazon.com/images/I/51pV-1+GeGL._SL500_.jpg)

![NHKラジオ ラジオビジネス英語 2024年 9月号 [雑誌] (NHKテキスト)](https://m.media-amazon.com/images/I/51Ku32P5LhL._SL500_.jpg)