2025年7月末時点で、ポイント投資と投資信託だけで100万円を達成したまつのすけさん。お祝いもそこそこに、次は300万円の利益を目指してチャレンジ開始です! ファンドのどこを見ればいいのか、今アツいファンドは何かなど、まつのすけさんの判断基準を基に、積立投資家にたくさんのヒントを提供予定です!

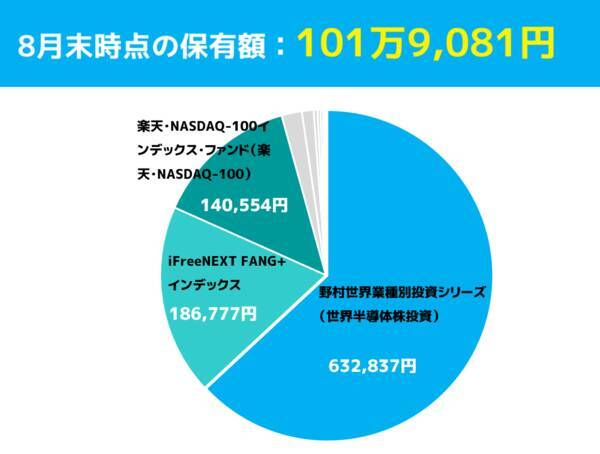

2025年8月時点の保有額:101万9,081円

8月は4月中旬~7月まで好調だったハイテク株が相対的に軟調となり、バリュー株優位の流れとなりました。セクター・ローテーションと理解しています。

セクター・ローテーションとは、景気の変動に合わせて投資対象を切り替える投資戦略のこと。ハイテク株の評価が下がったのではなく、景気循環の一つなので、8月のハイテク株の軟調はさほどリスクだとは思っていません。

例年9月は、世界的に軟調な月になる、という傾向があるため、「夏枯れ」を警戒しています。ただし、今年はトランプ関税を警戒しているのか、機関投資家・ヘッジファンドの株式保有比率が低いままで、9月は彼らによる買い戻し需要が強まるのではないかといわれています。

特に日本株は信用倍率が低く、投資家が株価の下落を予想しているサインを示しています。一方で空売りは膨張しており、今後、投資家の買い意欲が高まる傾向があり、下がった株価が上昇する気配も読み取れるため、強気材料です。

季節特性では「最悪」とされている9月に調整があることを警戒し、8月の獲得ポイントは全部投資せず、半分ほど残しました。9月に下落した局面で狙ったファンドにまとめて購入する予定です。

保有投資信託の8月の運用損益÷前月末残高の月間騰落率はマイナス0.01%となり、主力として保有している 楽天・プラス・オールカントリー株式インデックス・ファンド の+0.86%を残念ながら下回りました。

しかし、連載開始からのトータルリターンは+186.87%であり、 eMAXIS Slim 全世界株式(オール・カントリー) の+76.47%と比較しても高リターンで、一安心です。

2025年8月末時点の保有銘柄ランキング1~5位!

300万円を目指すに当たって、今保有している銘柄の保有額トップ10をご紹介していくことにしました。主力銘柄は時々入れ替わると思うので、入れ替えた理由なども解説していきます!

*前月比:新規購入・売却も含めた保有額

保有額1位: 野村世界業種別投資シリーズ(世界半導体株投資) [NISA成長投資枠]

保有額:63万2,837円(*前月比:マイナス2,301円)

どんなファンド?:世界株のアクティブ投信で、半導体関連の企業に投資する投信です(米国・台湾・欧州が中心)。

組み入れ上位銘柄は、エヌビディア、ブロードコム、TSMC、ASML、マイクロン、クアルコム(米国カリフォルニア州本社のモバイル通信技術メインのハイテク企業)、KLA(業界トップ5に入る米国の半導体関連企業)、メディアテック(台湾の半導体メーカー)、ASM(オランダ本社の半導体関連企業)、テキサス・インスツルメンツ(米テキサス州本社の半導体関連企業)です。

まつのすけチェック!:このファンドの国別配分は米国69.4%、台湾21.8%、オランダ6.8%、韓国1.2%であり、組み入れ銘柄数は24銘柄と厳選されています。

ベンチマークは、半導体関連産業から構成されている「MSCI All Country World Semiconductors & Semiconductor Equipment指数(円換算ベース)」で、エヌビディア、ブロードコム、TSMCの組み入れ比率が高い点に魅力を感じています。

保有額2位: iFreeNEXT FANG+インデックス [NISAつみたて投資枠][NISA成長投資枠]

保有額:18万6,777円(前月比:+3,574円)

どんなファンド?:米国株のインデックス投信で、組み入れ銘柄は、エヌビディア、ブロードコム(AIに強みがある半導体大手)、アルファベット(Google・YouTubeなど)、マイクロソフト、Amazon.com、アップル、メタ・プラットフォームズ(フェイスブック・インスタグラムなど)、サービスナウ(クラウドソフトウエアなど)、ネットフリックス、クラウドストライク(サイバーセキュリティ)です。

まつのすけチェック!:米国の主要テクノロジー企業を中心に構成され、四半期ごとにリバランスされる「NYSE FANG+指数(配当込み、円ベース)」に連動する投信で、為替ヘッジはありません。円安になるとプラスになります。

個人的には勝者総取りのAI時代は、メガテックの優位性がまだ継続すると考えており、向こう2~3年は全世界株式やS&P500種指数を上回ると考えています。ただし、値動きは荒いので、下落局面では下げ幅が激しい傾向にある点は事前に覚悟しておきましょう。

保有額3位: 楽天・プラス・NASDAQ-100インデックス・ファンド(楽天・プラス・NASDAQ-100) [NISA成長投資枠]

保有額:14万554円(前月比:+739円)

どんなファンド?:米国株のインデックス投信で、組み入れ上位銘柄は、エヌビディア、マイクロソフト、アップル、アマゾン、ブロードコム、アルファベット(Google・YouTubeなど)、メタ・プラットフォームズ、ネットフリックス、テスラです。

まつのすけチェック!:NASDAQ-100(円換算ベース)に連動する投信で、為替ヘッジはありません。AI相場はもう少し続くと想定しており、S&P500よりしばらく有望と想定しています。AIバブル論が多いですが、ナスダック総合指数の予想株価収益率(PER)はITバブル期の約半分強であり、まだ懸念は不要と考えています。

保有額4位: 米国大型テクノロジー株式 ファンド(マグニフィセント・セブン) [NISA成長投資枠]

保有額:1万9,851円(前月比:+534円)

どんなファンド?:米国を代表する大型テクノロジー株式7銘柄に集中投資する投資信託です。組み入れ銘柄は、エヌビディア、アルファベット、アップル、テスラ、マイクロソフト、アマゾン、メタ・プラットフォームズです。

まつのすけチェック!:組み入れ銘柄が少数の特化型運用を行う投信です。為替ヘッジはありません。いわゆるマグニフィセント・セブン(M7)への集中投資が可能です。

保有額5位: 楽天・プラス・S&P500インデックス・ファンド(楽天・プラス・S&P500) [NISAつみたて投資枠][NISA成長投資枠][iDeCo]

保有額:1万1,453円(前月比:+67円)

どんなファンド?:米国株のインデックス投信で、組み入れ上位銘柄は、エヌビディア、マイクロソフト、アップル、アマゾン、アルファベット(Google・YouTubeなど)、メタ・プラットフォームズ、ブロードコム、テスラ、バークシャー・ハサウェイ(投資の神様と呼ばれるウォーレン・バフェットが会長兼CEOを務める機関投資会社)です。

まつのすけチェック!:S&P500(円換算ベース)に連動する投信で、為替ヘッジはありません。NISA(ニーサ:少額投資非課税制度)でも大人気の投信です。全世界株式とどっちがいい?は人気のあるテーマですが、個人的にはあと2~3年はS&P500、その後は全世界株式と現時点では考えています。

6位以降はこちら

6位: たわらノーロード フォーカス AI [NISA成長投資枠]

保有額:3,782円(前月比+67円)

7位: 一歩先いく US テック・トップ20インデックス [NISA成長投資枠]

保有額:2,932円(前月比マイナス41円)

8位: イノベーション・インデックス・AI [NISAつみたて投資枠][NISA成長投資枠]

保有額:2,450円(前月比+24円)

9位: eMAXIS Slim 全米株式 [NISA成長投資枠]

保有額:1,406円(前月比+9円)

10位: SMT iPlus 米国株式(つみたてインデックスプラス・アメリカ) [NISA成長投資枠]

保有額:1,341円(前月比+14円)

まつのすけ、今月の売ったファンド、買ったファンド

売ったファンド: ブラックロック米国小型成長株式オープンAコース(為替ヘッジなし)

売却額:106円

売った理由:ラッセル2000 グロース インデックスをベンチマークとする投信です。満期償還(投資信託や債券において、最終償還日=満期が来て、投資家に資金が返されること)のお知らせがあったので、全て売却して他の銘柄に切り替えました。

マイナーな投信は早期償還(満期が来る前に投資信託の運用を止め、投資家に資金を返却すること)の可能性があるため、NISAなどで数十年売りたくない場合は、投資信託の安定性にも注意が必要です。

買ったファンド: 一歩先いく 華麗なるインド・トップ10+インデックス [NISA成長投資枠]

購入額:100円

買った理由:「Mirae Asset India Select Top 10+ Index(配当込み、円ベース)」に連動する投信です。原則として為替ヘッジはありません。購入手数料は無料で、管理費用(含む信託報酬)は、年0.495%(税込)です。

インドは2030年代半ばまで人口ボーナスが続くと予想されており、着実な経済成長を期待できます。アップルのiPhoneの生産が、中国からインドに大規模にシフトするなど、米中対立の追い風も受けています。

他方、インフラが不十分で、かつ税制が複雑で曖昧、行政の手続きが煩雑など、米国や日本などの先進国と比較して、不安定な要素も多い国です。

個人的には過度な期待はしていませんが、コア&サテライト戦略のサテライト部分として、少額保有して値動きをウオッチしたいと思っています。

まつのすけ、今月のユニーク投信

毎月、投資先やコンセプトがユニークな投信を見つけて解説していきます!

今月の注目投信: 楽天・米国成長株式・プレミアム・インカム・ファンド(毎月決算型)

主に米国の株式および米国の株価指数のエクスポージャーに対するコール・オプションの売りを主要投資対象とする上場投資信託(ETF)で運用できる投資信託です。原則として為替ヘッジはありません。購入手数料は無料で、管理費用(含む信託報酬)は、年0.658%(税込)です。

世界有数の資金流入額である「JPモルガン・ナスダック米国株式・プレミアム・インカムETF」に投資する投信です。

オプション取引におけるプレミアム収益、株式の配当金によるインカムで、毎月の分配金を目指します。NASDAQ100を中心とした銘柄の値上がり益も、一部を享受できます。

2025年5月末時点のデータでは、JEPQ(JPモルガンが運用するNASDAQ100を中心としたカバードコールETF)の利回りは年12.42%であり、米国ハイイールド債の7.7%、米国10年国債4.2%、グローバルREIT(不動産投資信託)4.3%、S&P500の1.3%などと比較してかなりの高利回り投信です。

リスクを抑えつつリターンを追求し、毎月、生活費の足しにできる分配金を受け取りたい場合の選択肢として有効です。これまで日本の投資信託にはあまりなかったタイプの低コスト投信です。オプションを駆使して高いインカムゲインを得るのは、多くの個人投資家にとってハードルが高いため、面白い選択肢だと思います。

まつのすけ、今月のがっかり

8月下旬に発表されたエヌビディアの第2四半期決算は、個人的には良かったと考えているのですが、材料出尽くし気味の展開で、株価にそれほど反映されなかったのが残念です。もっと上がるかと期待していたのに…。

また、中国のEC大手アリババが、AIチップの独自開発を開始し、それまで大口顧客だったエヌビディアとの取引が減る想定…という報道で、エヌビディアの株価が急落してしまった点も全く予想外でした。

しかし、2025年1月に、中国のAI開発企業DeepSeekが、低コスト&高性能な生成AIモデルを発表し、同社のiPhone向けアプリが、無料アプリランキングでChatGPTを超えて1位になったことを受けて、米国のハイテク株が急落した「DeepSeekショック」も、公表された金額は全体コストのごく一部だった、という説が現在では有力であり、アリババも誇張されている側面があると考えています。

ただし、歴史的に9月は株価が下落する傾向があり、半導体株やハイテク株などは、全世界株式やS&P500と比較して大きく下落する可能性があります。

私自身の戦略としては、9月の獲得ポイントは温存しておき、株価が下がった局面で積極的にハイテク系&半導体関連投信を買っていこうと考えています。

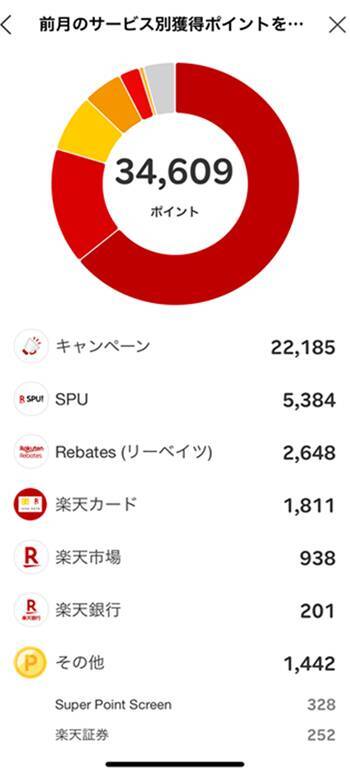

2025年8月のポイ活実績:3万4,609ポイント

ゲットしたポイントのうち、投資に使える通常ポイントは5,846ポイントでした!

8月は楽天市場が高還元になる SPU(スーパーポイントアッププログラム) 、ネット通販でポイントをゲット可能な 楽天Rebates 、 楽天カード 、 楽天銀行 、 楽天証券 、 楽天ペイ 、 楽天ラクマ 、 楽天マート(旧:楽天西友ネットスーパー )など、生活の多様なシーンでポイントを獲得しました。

2025年9月4~11日は、年に数回の「 楽天スーパーSALE 」が開催されます。ショップ買いまわり&ラクマ購入でポイント11倍であり、クーポンやセールなども満載です。

私もこの機会に必要なモノをまとめ買いして、大量の楽天ポイントをゲットする予定です。このような大型企画を利用すると、ポイント還元を考慮すると楽天市場が実質最安値となることも多く、楽天経済圏の真骨頂を発揮できます。

(まつのすけ)

![「impro(イプロ)」などを展開していた建売住宅販売の札証物産[北海道] 再度の資金ショート](http://imgc.eximg.jp/i=https%253A%252F%252Fs.eximg.jp%252Fexnews%252Ffeed%252FTsr%252F8d%252FTsr_1202394%252FTsr_1202394_1.jpg,zoom=184x184,quality=100,type=jpg)

![[のどぬ~るぬれマスク] 【Amazon.co.jp限定】 【まとめ買い】 昼夜兼用立体 ハーブ&ユーカリの香り 3セット×4個(おまけ付き)](https://m.media-amazon.com/images/I/51Q-T7qhTGL._SL500_.jpg)

![[のどぬ~るぬれマスク] 【Amazon.co.jp限定】 【まとめ買い】 就寝立体タイプ 無香料 3セット×4個(おまけ付き)](https://m.media-amazon.com/images/I/51pV-1+GeGL._SL500_.jpg)

![NHKラジオ ラジオビジネス英語 2024年 9月号 [雑誌] (NHKテキスト)](https://m.media-amazon.com/images/I/51Ku32P5LhL._SL500_.jpg)