フォーバル<8275>の2024年3月期通期の連結業績は、売上高が前期比4.1%増の62,000百万円、営業利益が同22.8%増の3,000百万円、経常利益が同10.4%増の3,000百万円、親会社株主に帰属する当期純利益が同13.1%増の1,900百万円と、売上高・各利益ともに増収増益予想である(期初予想通り)。

フォーバルビジネスグループでは、F-Japan戦略を梃子に全国の中小企業のGDXを支援する。

(執筆:フィスコ客員アナリスト 角田秀夫)

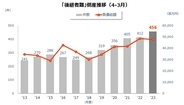

深刻な「後継者難」倒産、2023年度は過去最多の456件 代表者の「死亡」「体調不良」が約8割、承継準備が急務

IHIデータ改ざんに厳正対応 国交相「技術者魂失われている」

バブル期に若者があふれた渋谷公園通り「モノを売るんじゃない」堤清二の消費哲学を具現化した街 ネット通販と高層ビルの時代に目指す姿とは

ドコモ社長に前田副社長昇格へ

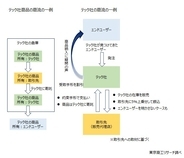

テックコーポレーションの寄託契約と預り証

SBテク---ストップ高買い気配、ソフトバンクが完全子会社化へTOB

堺の液晶工場、6月に一部停止へ シャープ、不振事業を縮小

米、為替介入に慎重姿勢 財務長官「行うのはまれ」

![医療機器販売の(株)ホクシンメディカル[兵庫]が再度の資金ショート](http://imgc.eximg.jp/i=https%253A%252F%252Fs.eximg.jp%252Fexnews%252Ffeed%252FTsr%252Fa8%252FTsr_1198527%252FTsr_1198527_1.jpg,zoom=184x184,quality=100,type=jpg)

医療機器販売の(株)ホクシンメディカル[兵庫]が再度の資金ショート

SNSの「#不買運動」では無視されるだけ…問題企業の経営陣が「ネットの評判」より気にしていること

ローソン、本屋併設店開業 書店ゼロの富山県立山町で

「下請け会社は儲からない」はウソだった…iPhoneを受託製造するTSMCが世界一の半導体企業になった理由