4月が終わり、そしてゴールデンウィークも終わりました。

新生活でバタバタしていた人もようやく落ち着き、一息つくところでしょうか。

しかし、忘れたくないのが「お金」の問題。

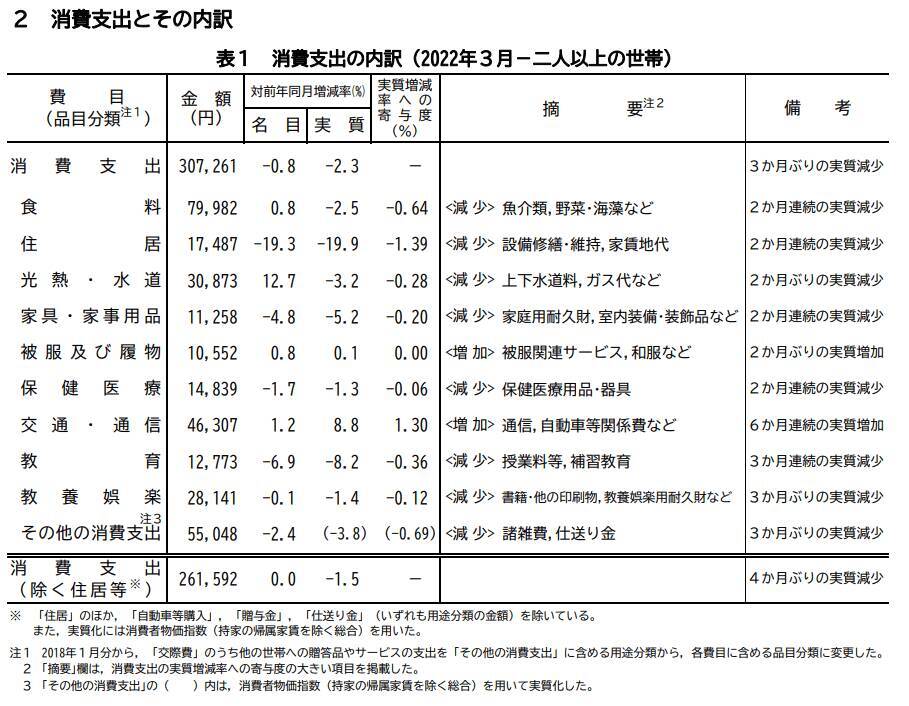

総務省が2022年4月5日に発表した2022年(令和4年)2月分の家計調査報告によると、二人以上の世帯では食費、光熱・水道費、交通・通信費などの支出が多いことがわかりました。

出所:総務省「家計調査報告-2022年(令和4年)2月分-」

今回は、会社員で貯蓄1000万円を達成する割合や、投資・資産運用のポイントについてご紹介します。

■1. 会社員で「貯蓄1000万円」を達成する割合

総務省の「家計調査貯蓄・負債編2020年」によると、勤労世帯3221世帯のうち、1000万円以上の貯蓄を有するのは1366世帯でした。

つまり、全体の約41%が貯蓄1000万円を達成していると言えます。

ただし貯蓄をしている家庭にも「負債」が存在します。

一般的にイメージされる借金だけでなく、住宅ローンや教育ローンなども返済義務がある以上、負債の一種に含まれます。

貯蓄から負債の額を引いた額を「純貯蓄額」といいますが、この純貯蓄額が1000万円を超える世帯に限定したところ、その数は1008世帯となりました。

割合にすると、約30%です。

負債額を引いても約30%の人が達成できている「貯蓄1000万円」。しかし正直なところ、

「それは住宅ローンを完済した世代がほとんどではないか」

「若い間はムリ!」

という感想を抱いた方も多いでしょう。

そこで次は、年代ごとの貯蓄事情を確認してみます。

■2. 会社員が「貯蓄1000万円」を超える年齢

同調査から、年代別の貯蓄額を確認していきます。ちなみに勤労世帯全体での貯蓄平均は1378万円でした

■2.1 年代別の貯蓄平均・負債平均

- ~29歳:平均貯蓄額377万円/平均負債額693万円

- 30~39歳:平均貯蓄額750万円/平均負債額1337万円

- 40~49歳:平均貯蓄額1071万円/平均負債額1200万円

- 50~59歳:平均貯蓄額1681万円/平均負債額692万円

- 60~69歳:平均貯蓄額2094万円/平均負債額214万円

- 70歳以上:平均貯蓄額1962万円/平均負債額138万円

貯蓄額が1000万円を超えるのは40代からですが、負債を引いた「純貯蓄額」が1000万円を超えるのは60代からです。

むしろ40代までは、貯蓄額より負債額が上回っていますね。

教育費がかかる上に、子どもに手がかかり思うように働けない女性が多い年代です。住宅ローンも借り入れ当初は負債額が多いため、資産ではマイナスになることが多くなります。

反対に60歳を過ぎれば負債額はかなり減り、純貯蓄額も1000万円を超えることがわかります。

■3. 老後に向けた投資・資産運用

「貯蓄は60代になってから取り組めばいいや」と先延ばしにしていると、収入面の変化や臨時の出費、さらには健康状態の変化などにより、思うように貯蓄できない可能性もあります。

金銭的な不安を抱えたまま老後を迎えることになりかねません。

そのため、今あるお金、今後もらうお金について、工夫をこらすことが重要となってきます。

老後に向けて大きな資産をつくる際の3つのポイントをお伝えします。

■3.1 ポイント①「世界株式」に目を向ける

まず、大きな資産を作っていく際には、成長する資産に着目することが大切です。

経済成長が見込める先に投資している金融商品(=成長資産)を選びましょう。

その好例である、世界株式のような「伸びしろがある」資産で、仮に年率6%で運用ができた場合、12年間で資産は倍に増えます。

今後も成長することが見込める世界経済に、長期的な視点に目を向けていかれるとよいでしょう。

■3.2 ポイント②「長期積立」でコツコツ運用を

次に大切にしたいのが、「長期・積立・分散」のキーワード。

金融商品は日々値動きがありますので、一括で大きな金額を買うと、値下がりした場合に大きく損が出る可能性もあります。

一方、定期的に積立投資を行う場合は「価格が高いときには少なく、価格が低いときには多く」買い付けます。

買いつけのタイミングを分散させることで、購入単価が平均化(ならされること)に繋がり、値動きの影響を受けにくくなるのです。

リスクを抑えながら、運用益の安定を目指していけると理想的ですね。

■3.3 ポイント③「投資と保障のバランス」を意識する

最後に、積立投資を長期戦で進める場合、定期収入があることが前提となるでしょう。

積立に回す資金が枯渇した場合、資産運用そのものの継続が難しくなる可能性も。

ケガや病気、自然災害といった不可抗力は、いつ私たちの暮らしを襲うか分かりません。

収入激減や病気などのリスクに備え、最低限の保障を、保険商品で備えておければ理想的です。

■4. まとめにかえて

いかがだったでしょうか。

忙しい中でも忘れたくないお金のこと。

参考になれば幸いです。

■参考資料

- 総務省「家計調査貯蓄・負債編2020年」( https://www.e-stat.go.jp/stat-search/files?page=1 )

- 総務省「家計調査報告-2022年(令和4年)2月分-」( https://www.stat.go.jp/data/kakei/sokuhou/tsuki/pdf/fies_mr.pdf )

![[のどぬ~るぬれマスク] 【Amazon.co.jp限定】 【まとめ買い】 昼夜兼用立体 ハーブ&ユーカリの香り 3セット×4個(おまけ付き)](https://m.media-amazon.com/images/I/51Q-T7qhTGL._SL500_.jpg)

![[のどぬ~るぬれマスク] 【Amazon.co.jp限定】 【まとめ買い】 就寝立体タイプ 無香料 3セット×4個(おまけ付き)](https://m.media-amazon.com/images/I/51pV-1+GeGL._SL500_.jpg)

![NHKラジオ ラジオビジネス英語 2024年 9月号 [雑誌] (NHKテキスト)](https://m.media-amazon.com/images/I/51Ku32P5LhL._SL500_.jpg)