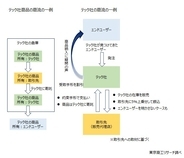

ベルシステム24ホールディングス<6183>は東京証券取引所(以下、東証)プライム市場に上場する国内コンタクトセンター大手で、傘下に子会社6社を持ち、CRM(Customer Relationship Management:顧客管理)を主たる事業として全国で事業展開している。2023年8月末現在、全国38拠点、3万2千人以上の従業員、国内最大規模のCRMクラウド基盤(複数の拠点を1つの仮想コールセンターに統合。

1. 2024年2月期第2四半期の業績概要

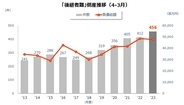

2024年2月期第2四半期累計の連結業績は、売上収益76,679百万円(前年同期比2.1%減)、営業利益6,529百万円(同20.2%減)、税引前利益6,423百万円(同17.9%減)、親会社の所有者に帰属する四半期利益4,501百万円(同13.9%減)の減収減益決算となった。売上収益及び営業利益の通期予想に対する進捗率はいずれも50%をやや下回ったが、おおむね計画どおりの決算であった。売上収益のうち、基礎業務は703.2億円(同7.9%増)でベトナム子会社BELLSYSTEM24 VIETNAM Inc.の新規連結の寄与もあり着実に増加したが、コロナ等国策関連業務(コロナ関連業務に加えて物価高対策等の経済対策に関連した業務が対象)が60.1億円(同52.4%減)と大幅に減少したことが響いた。営業利益段階では、基礎業務の増収効果はあるものの、高収益のコロナ等国策関連業務減少に伴い減益となった。

2. 2024年2月期の業績見通し

2024年2月期の連結業績は、期初の業績予想を維持し、売上収益157,000百万円(前期比0.6%増)、営業利益13,800百万円(同7.5%減)、税引前利益13,400百万円(同5.3%減)、親会社の所有者に帰属する当期利益8,800百万円(同5.7%減)を予想する。売上収益は、BELLSYSTEM24 VIETNAMの連結に伴い基礎業務が大幅に増加する一方、コロナ等国策関連業務の減少が見込まれることで前期並みを維持する。

3.中期経営計画

「中期経営計画2025」(2024年2月期~2026年2月期)では、最終年度の売上収益1,800億円、営業利益165億円(営業利益率9.2%)、税引後利益110億円、ROE14.4%、配当性向50%を掲げている。

※BPO:Business Process Outsourcing。業務プロセスを外部委託すること。

■Key Points

・全国に事業展開するコンタクトセンター大手で、伊藤忠商事、TOPPANホールディングスと資本業務提携

・2024年2月期第2四半期は、コロナ等国策関連業務の減少が響き減収減益。ただ、営業利益率、自己資本比率は2023年3月期東証プライム市場サービス業平均を大きく上回り、収益性・安全性は極めて高いと評価

・2024年2月期は、期初予想どおり前期並みの売上収益と小幅の減益を計画。コロナ等国策関連業務の反動減を想定するものの、例年どおり保守的な業績予想

・「中期経営計画2025」は、売上収益は年平均7.1%増、税引後利益は同11.8%増を目指す意欲的な目標。計画スタート後の半年で、早くもNEW BPOやESGへの取り組みにおいて成果

(執筆:フィスコ客員アナリスト 国重 希)

![医療機器販売の(株)ホクシンメディカル[兵庫]が再度の資金ショート](http://imgc.eximg.jp/i=https%253A%252F%252Fs.eximg.jp%252Fexnews%252Ffeed%252FTsr%252Fa8%252FTsr_1198527%252FTsr_1198527_1.jpg,zoom=184x184,quality=100,type=jpg)

![[アイリスオーヤマ] ディスポーザブル 不織布 プリーツ型マスク ふつうサイズ 120枚](https://m.media-amazon.com/images/I/41jEQGK2thL._SL500_.jpg)

![[医食同源ドットコム] iSDG 立体型スパンレース不織布カラーマスク SPUN MASK 個包装 ホワイト 30枚入](https://m.media-amazon.com/images/I/51m0nKLQ+rL._SL500_.jpg)