1. 2024年2月期第2四半期の業績概要

2024年2月期第2四半期累計期間における日本経済は、雇用・所得環境が改善するなど、緩やかな景気回復の動きがみられた一方で、世界的な金融引締めに伴う影響や中国経済の先行き懸念など、海外景気下振れの影響が景気を下押しするリスクとなった。雇用環境において有効求人倍率は低下傾向であるものの、賃金相場は上昇基調が続いた。

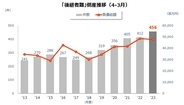

こうした経営環境を踏まえて、同社グループでは中期経営計画で掲げた「人材(総力4万人の最大活躍)」「型化 (データ活用の高度化)」「共創(NEW BPOの領域開拓)」の3つの重点施策を推進することで、持続的な成長の実現を目指した。その結果、2024年2月期第2四半期累計の連結業績は、売上収益76,679百万円(前年同期比2.1%減)、営業利益6,529百万円(同20.2%減)、税引前利益6,423百万円(同17.9%減)、親会社の所有者に帰属する四半期利益4,501百万円(同13.9%減)の減収減益決算となった。通期予想に対する進捗率は、親会社の所有者に帰属する四半期利益では51.1%であったものの、売上収益は48.8%、営業利益も47.3%と50%をやや下回った。第2四半期以降、コロナ禍前の状況に戻るも人件費や電気料金などが上昇した影響を受けたが、おおむね計画どおりの決算であったと言える。

売上収益(前年同期比16.1億円減)は、基礎業務では新規・既存業務が拡大するなかでBELLSYSTEM24 VIETNAMの売上収益の寄与も加わり、703.2億円(同51.3億円増)と着実に増加した。しかし、高収益のコロナ等国策関連業務がワクチン関連業務の減少に伴い60.1億円(同66.1億円減)と大幅に減少したことが響いた。営業利益(同16.5億円減)は売上総利益で基礎業務の増収効果はあったものの、コロナ等国策関連業務が大きく減少したうえ、拠点における人件費や家賃・光熱費等のコスト上昇もあって同23.3億円減と大きく減少した。加えて、販管費が電子帳簿やインボイス対応のための新会計システムの導入・運用費用等の増加により0.8億円増(減益要因)となったことが影響し、BELLSYSTEM24 VIETNAMの持分法から連結子会社への区分変更による評価差益(段階取得に係る差益)8.4億円(増益要因)の計上ではカバーできなかった。親会社の所有者に帰属する四半期利益(同7.2億円減)では、営業利益減少の影響が大きく響き、法人所得税費用(同6.9億円減)や持分法による投資損益(同2.2億円増)の増益要因があったが、減益にとどまった。

収益性の高いコロナ等国策関連業務の減少に伴い、営業利益率は8.5%(前年同期比2.0ポイント低下)となったものの、2023年3月期東証プライム市場サービス業平均の営業利益率5.4%を上回る。

2. セグメント別動向

2024年2月期第2四半期累計のCRM事業の売上収益は76,332百万円(前年同期比1.9%減)、税引前四半期利益は6,317百万円(同18.1%減)で、税引前利益率は8.3%(同1.6ポイント低下)となった。また、CRM事業の全社業績に占める比率は、売上収益の99.5%(同0.1ポイント増)、税引前利益の98.3%(同0.3ポイント減)となった。セグメント別の業績においても、収益性の高いコロナ等国策関連業務の売上高が60.1億円(同52.4%減)と減少したことが大きく響いた。主力の基礎業務の売上高は703.2億円(同7.9%増)と堅調であった。

なお、その他の事業の全社業績に占める比率は小さいが、コンテンツ販売収入が減少したため、売上収益は347百万円(前年同期比28.1%減)、税引前四半期利益も106百万円(同4.5%減)となった。

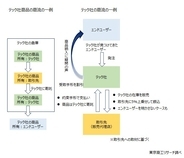

売上収益における「伊藤忠シナジー」については、同社の筆頭株主である伊藤忠商事のネットワークを活用して、伊藤忠グループ関連の案件をはじめとする新規案件獲得を継続することで拡大している。同社が定義する「伊藤忠シナジー」には伊藤忠商事の子会社や関連会社だけでなく、その取引先も含むため、対象とする開拓先は広大である。これら伊藤忠グループ案件による売上収益は、2019年2月期の110.4億円から、2023年2月期には169.9億円へと増加し続けてきた。2024年2月期第2四半期累計では83.6億円(前年同期比1.2億円増)にとどまったが、今後も新技術活用における連携(出資、提携など)や海外事業展開における連携などによって、「伊藤忠シナジー」はさらに拡大し続ける見通しだ。

(執筆:フィスコ客員アナリスト 国重 希)

![医療機器販売の(株)ホクシンメディカル[兵庫]が再度の資金ショート](http://imgc.eximg.jp/i=https%253A%252F%252Fs.eximg.jp%252Fexnews%252Ffeed%252FTsr%252Fa8%252FTsr_1198527%252FTsr_1198527_1.jpg,zoom=184x184,quality=100,type=jpg)

![[アイリスオーヤマ] ディスポーザブル 不織布 プリーツ型マスク ふつうサイズ 120枚](https://m.media-amazon.com/images/I/41jEQGK2thL._SL500_.jpg)

![[医食同源ドットコム] iSDG 立体型スパンレース不織布カラーマスク SPUN MASK 個包装 ホワイト 30枚入](https://m.media-amazon.com/images/I/51m0nKLQ+rL._SL500_.jpg)