※このレポートは、YouTube動画で視聴いただくこともできます。

著者の今中 能夫が解説しています。

「 決算レポート:AMD アドバンスト・マイクロ・デバイス(AI半導体が引き続き好調) 」

毎週月曜日午後掲載

本レポートに掲載した銘柄: アドバンスト・マイクロ・デバイス(AMD、NASDAQ)

アドバンスト・マイクロ・デバイス

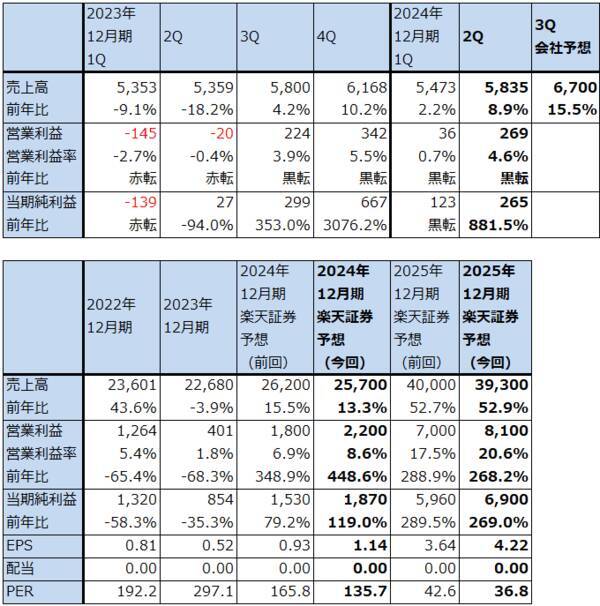

1.2024年12月期2Qは、8.9%増収、営業利益黒字転換

アドバンスト・マイクロ・デバイス(以下AMD)の2024年12月期2Q(2024年4-6月期、以下今2Q)は、売上高58.35億ドル(前年比8.9%増)、営業利益2.69億ドル(前年同期は0.2億ドルの赤字)となりました。AI半導体の寄与で、データセンター・セグメントが大幅増収増益となり、クライアント・セグメントの回復はしたものの低水準な業績、ゲーミング、エンベデッド(組み込み)の不振を吸収しました。

表1 AMDの業績

時価総額 250,758百万ドル(2024年8月23日)

発行済株数 1,637百万株(完全希薄化後、Diluted)

発行済株数 1,618百万株(完全希薄化前、Basic)

単位:百万ドル、%、倍

出所:会社資料より楽天証券作成。

注1:当期純利益は親会社株主に帰属する当期純利益。

注2:EPSは完全希薄化後(Diluted)発行済株数で計算。ただし、時価総額は完全希薄化前(Basic)で計算。

注3:会社予想は予想レンジの平均値。

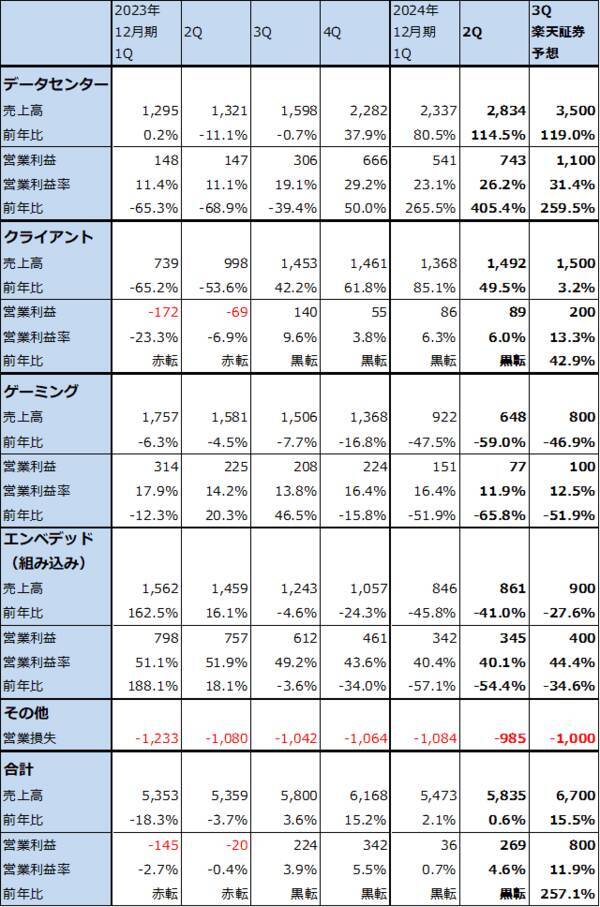

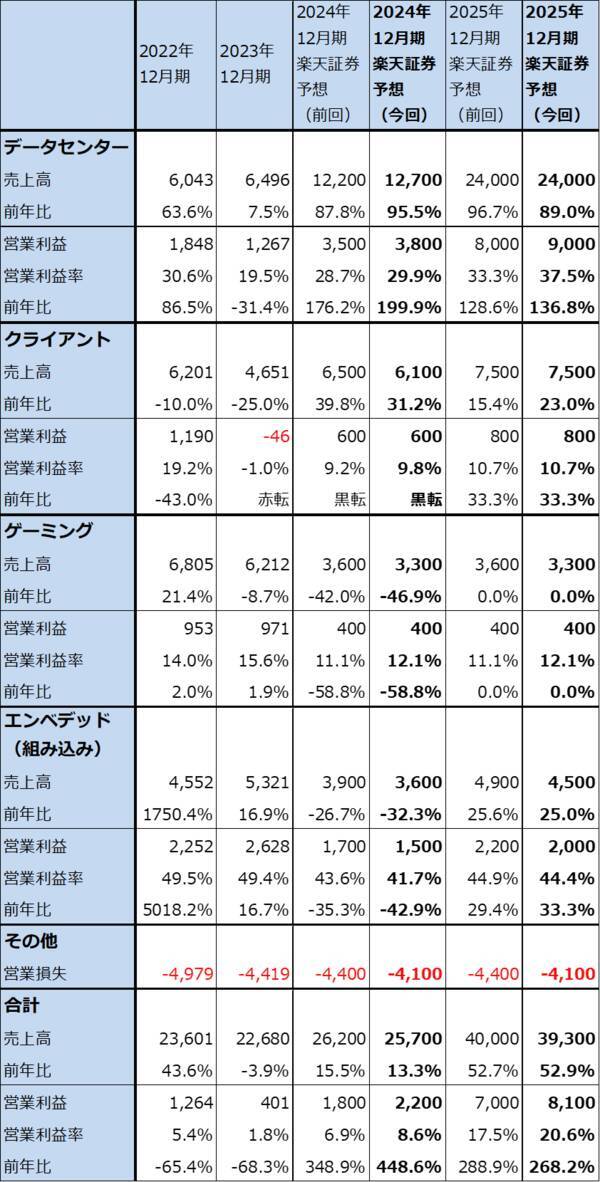

2.セグメント別動向

1)データセンター

データセンター・セグメントは、売上高28.34億ドル(前年比2.15倍)、営業利益7.43億ドル(同5.05倍)となりました。前2Qの業績が低水準だったこともありますが、大幅増収増益となりました。

AI半導体「MI300」シリーズが好調で、AI半導体の今2Q売上高は10億ドル以上となりました。会社側によれば、AI半導体の売上高は、前4Qは4億ドル以上、今1Qは累計10億ドル以上、今2Q(3カ月間)は10億ドル以上となりました。AI半導体の今期2024年12月期通期の会社予想売上高は前回予想の40億ドル以上から45億ドル以上に上方修正されました。マイクロソフト等の大手クラウドサービス会社の調達が活発でした。この背景には、エヌビディア以外のAI半導体の調達先を確保したいという大手クラウドサービス会社の考え方があります。

また、サーバー用CPUも順調だった模様です。

楽天証券では今2Qの結果を見て、AMDのAI半導体売上高予想を、前回予想の2024年12月期50億ドル、2025年12月期150億ドルから、今回予想2024年12月期55億ドル、2025年12月期150億ドルへ、2024年12月期のみ上方修正しました。増産にはTSMCの生産体制の整備が必要なので、来期については予想を据え置きました。

この予想と今2Qのデータセンター・セグメントの業績をもとに、データセンター・セグメントの今期、来期業績予想を上方修正します。

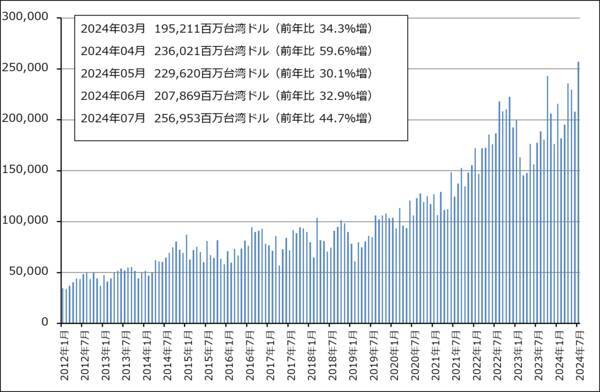

特注型AI半導体や大手クラウドサービス会社の内製AI半導体以外の汎用AI半導体の量産が可能なのは、エヌビディア以外には今のところAMDだけです。リスクはTSMCのAI半導体生産体制が継続的に増強されるかどうかですが(AMDのAI半導体はTSMCの6ナノ、5ナノラインで生産)、増強されれば、データセンター・セグメントはAMDの業績の強力な牽引役になると思われます。なお、グラフ1はTSMCの月次売上高の推移を表したものですが、2024年7月の増収分の多くはエヌビディア、AMDなどに向けたAI半導体と思われ、AI半導体の設備投資増強が窺えます。

なお、AI半導体の今後の発売予定は以下の通りです。

MI325X:今年後半に 「MI325X」を発売する予定です。これは「MI300」 と同じインフラストラクチャを活用し、競合製品(エヌビディアの「H200」と競合すると思われる)よりも 2 倍のメモリ容量と 1.3 倍のピーク コンピューティング性能を持っています。会社側ではエヌビディアの「H200」(「H100」の拡張版で主に省エネ性能を強化したもの)よりも高い性能になるとしています。

MI350:2025 年には「MI350 」シリーズをリリースする予定です。アーキテクチャーは最新型の「CDNA4」で、「MI325X」までの「CDNA3」よりも35倍性能が向上すると会社側は説明しています。デザインルールは3ナノになります。おそらく、エヌビディアの次世代機「Blackwell」と競合すると思われます。

MI400:2026年に「MI400」 シリーズ(次世代「CDNA」アーキテクチャー(CDNA Next)を搭載)が発売される予定です。

表2 AMD:セグメント別業績(四半期)

出所:会社資料より楽天証券作成

表3 AMD:セグメント別業績(通期)

出所:会社資料より楽天証券作成

表4 AMDのデータセンター・セグメント売上高内訳

出所:会社資料、2023年12月期4Q決算電話会議より楽天証券作成。予想は楽天証券。

グラフ1 TSMCの月次売上高

2)クライアント

クライアント・セグメントは、売上高14.92億ドル(前年比49.5%増)、営業利益0.89億ドル(前年同期は0.69億ドルの赤字)となりました。前2Qで在庫調整が終了し、前3Qから新製品投入が活発になっているため、今2Qは大幅増収になりました。ただし、AI処理機能強化型等の新型CPUの販売費用が掛かっているため、営業利益率は低い状態になりました。

新型CPUの採算が今後の焦点となりますが、年初から高級ゲーミングPCなどに使われるインテルのデスクトップパソコン用の新型上級CPUに、過大な電圧がかかり内部回路が破損する可能性がある不具合が見つかりました。AMDのパソコン用CPUにも全ての機種ではありませんが、セキュリティ上の脆弱性が見つかっており、修復パッチが配布される模様です。ただし、インテルのほうがCPUの市場シェアに対する影響が大きいと思われます。デスクトップPC市場でAMD製CPUの市場シェアが上昇する可能性があると思われます。

今1Q、今2Qのクライアント・セグメントの業績が物足りない結果だったため、2024年12月期の楽天証券業績予想は若干下方修正しますが、2025年12月期はAIパソコンの普及本格化が予想されるため、AI処理機能強化型CPUの出荷が増加すると予想されます。この時のクライアント・セグメントの営業利益率がどの程度上昇するのか注目されます。

3)ゲーミング

ゲーミング・セグメントは、売上高6.48億ドル(前年比59.0%減)、営業利益0.77億ドル(同65.8%減)と大幅減収減益となりました。マイクロソフトのXbox、ソニーグループのプレイステーション5(PS5)ともにハードウェアの出荷が下降局面入りしているため、次世代機または現行機種の上位機種が発売されない限り、低水準の業績が続くと予想されます。

4)エンベデッド(組み込み)

エンベデッド(組み込み半導体、主に旧ザイリンクスの事業)は、売上高8.61億ドル(前年比41.0%減)、営業利益3.45億ドル(同54.4%減)となりました。前3Qから始まった顧客の在庫調整が続いているため、今2Qも大幅減収減益となりました。ただし、今1-2Q累計受注高は前年比40%以上増加して70億ドル以上となりました。

3.楽天証券の2024年12月期、2025年12月期業績予想を上方修正する

会社側の今3Q売上高ガイダンスは、67億ドル±3億ドルです。データセンターとクライアントの増収が予想されます。

各セグメントの今期、来期の楽天証券業績予想を修正した結果、今期、来期の全社の楽天証券業績予想を上方修正します。今期2024年12月期は前回予想の売上高262億ドル、営業利益18億ドルを、売上高257億ドル、営業利益22億ドル、来期2025年12月期は売上高400億ドル、営業利益70億ドルを、売上高393億ドル、営業利益81億ドルへ上方修正します。

AI半導体の好調によって、2025年12月期は急角度の業績変化率となることが予想されます。

なお、8月19日付けでサーバーメーカーのZTシステムズを49億ドルで買収することを発表しました。データセンター向けサーバー用半導体などの技術開発のための買収と思われます。この買収は今回の楽天証券業績予想には織り込まれていません。

4.今後6~12カ月間の目標株価は前回の220ドルを維持する

AMDの今後6~12カ月間の目標株価は、前回の220ドルを維持します。

今期、来期と業績が急角度で回復、成長すると予想されることは評価されますが、エヌビディアとの業績格差と技術格差、資金力の格差は大きいため、目標株価は据え置きました。

引き続き中長期で投資妙味を感じます。

本レポートに掲載した銘柄: アドバンスト・マイクロ・デバイス(AMD、NASDAQ)

(今中 能夫)

![[のどぬ~るぬれマスク] 【Amazon.co.jp限定】 【まとめ買い】 昼夜兼用立体 ハーブ&ユーカリの香り 3セット×4個(おまけ付き)](https://m.media-amazon.com/images/I/51Q-T7qhTGL._SL500_.jpg)

![[のどぬ~るぬれマスク] 【Amazon.co.jp限定】 【まとめ買い】 就寝立体タイプ 無香料 3セット×4個(おまけ付き)](https://m.media-amazon.com/images/I/51pV-1+GeGL._SL500_.jpg)

![NHKラジオ ラジオビジネス英語 2024年 9月号 [雑誌] (NHKテキスト)](https://m.media-amazon.com/images/I/51Ku32P5LhL._SL500_.jpg)