今日は、Jリート(J-REIT:東京証券取引所に上場する国内の不動産投資信託)の仕組みを学び、投資戦略を考えるために役立つクイズをご用意しました。ぜひチャレンジしてください。

※このレポートは、YouTube動画で視聴いただくこともできます。

著者の窪田 真之が解説しています。以下のリンクよりご視聴ください。

「 平均利回り4.9%!Jリートの仕組みを学び、投資戦略を考える【クイズでわかる!資産形成】 」

今日のクイズ

Jリートは、株式の一種です。東京証券取引所に上場していて、株と同じように取引所が開いている時間に売買できます。7月15日時点で平均分配金利回りが4.9%と高いことが魅力です。利回りを重視する投資家にとって、分散投資に取り入れる価値が高いと思います。

Jリートは、一般的な「株式会社」とは異なる「投資法人」という形態をとっています。投資する際はその違いを理解して投資することが重要です。

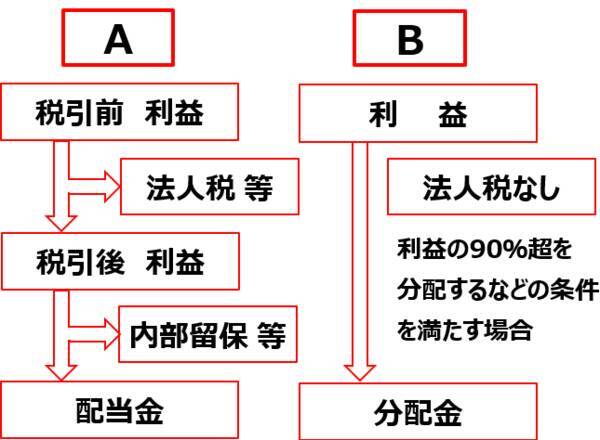

【クイズ】Jリートの仕組みを表しているのは、以下のAとB、どちらでしょう?

不動産への小口投資を可能にしたリート(REIT)

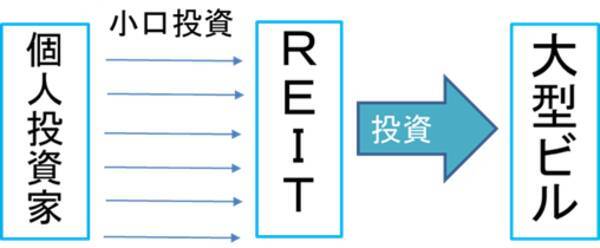

リート(REIT:不動産投資信託)についてよくご存じではない方もいらっしゃるかもしれませんので、基礎的なことから説明します。リートは、不動産への小口投資を可能にした「上場投資信託」です。

個人投資家が不動産に投資する場合、ワンルームマンションからアパート1棟までさまざまな投資対象がありますが、購入には多額の資金が必要です。資金規模の制約から、個人投資家が直接投資できる対象は限られます。

リートを通じて投資すれば、都心一等地の大型ビルにも投資できます(図A)。

<図A>REITを通じて大型物件に投資

一等地の大型ビルにテナントが集中し、競争力のないビルからはテナントが流出する「不動産の二極化」が顕著にみられる時代になりました。投資するならば、一等地の大型ビルに投資したいと考える人が多いでしょう。

ところが、リートが普及するまでは、一等地の大型ビルに投資するには何百億円という規模の資金が必要でした。個人投資家の不動産投資では、小口で投資できるマンションなどが中心になり、大型ビルへの投資は困難でした。しかし、リートの普及によって、状況が変わりました。今では、小口資金でも、リートを通じて大型ビルに投資することができます。

リートは東京証券取引所に上場しており、一般の株式と同じように売り買いすることができます。最低売買単位での投資額は、10万円以下から30万円超までさまざまです。リートは海外にもありますが、東京証券取引所に上場しているリートをJリートと呼んでいます。

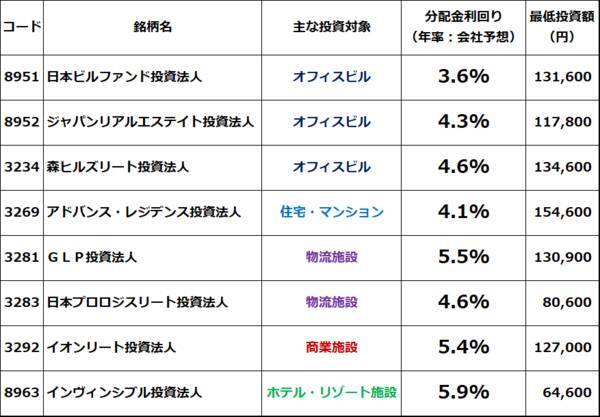

Jリートには、さまざまな種類がある。代表銘柄を紹介

Jリートには、さまざまな種類があります。もともとは、オフィスビルや住宅・マンションに投資するファンドがほとんどでしたが、近年は、利回りが期待できるさまざまなものに投資されており、純粋な不動産投資と言えないものも増えています。

<Jリート代表銘柄(投資の参考銘柄):分配金利回りは7月15日時点予想>

上記に挙げたように、Jリートにはさまざまな種類があります。

【1】オフィス・リート(主にオフィスビルに投資)

【2】レジデンシャル・リート(主に住宅・マンションに投資)

【3】物流リート(主に物流施設に投資)

【4】リテール・リート(主に商業施設に投資)

【5】ホテル・リート(主にホテル・リゾート施設に投資)

Jリートに投資したいと思うものの、どの銘柄を選んでよいか分からない方は、まずは投資信託で「東証リート指数インデックスファンド」に投資するのも良いでしょう。このファンドを購入すると、東証リート市場全体の平均値に投資することになります。小口資金で、さまざまなJリートに分散投資できます。

正解は…

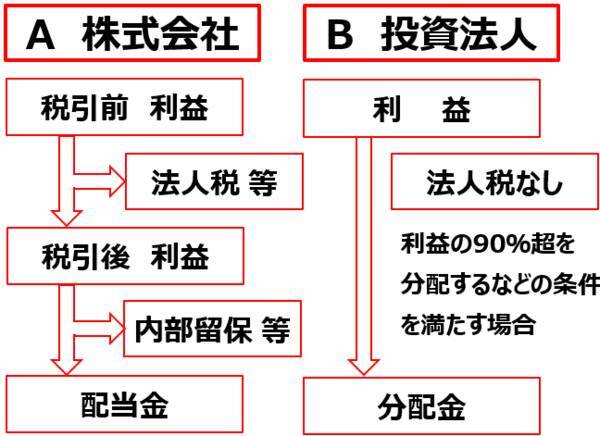

クイズの答えをお伝えします。正解はBです。

Bは、Jリートで使われる「投資法人」から分配金が支払われる仕組みを説明する図です。Aは、一般的な上場企業の「株式会社」から配当金が支払われる仕組みを説明しています。

リートは分配金利回りが高い

Jリートの平均分配金利回り(加重平均)は、7月15日時点で4.9%です。一方、東証プライム市場の平均配当利回り(加重平均)は2.5%です。Jリートの方が、利回りがかなり高くなっています。

Jリートは、株式の一種ですが、「債券的価値の高い株式」とも言われます。成長性がない代わりに分配金利回りが高いのが特徴です。

Jリートの利回りが高くなる理由が、上記の図から分かります。

一般的な上場企業(株式会社)の場合、利益からまず法人税(近年は連結税前利益の約30%)が差し引かれます。そこから内部留保など(近年は連結税引後利益の約70%)が差し引かれて、残った分が配当金として株主に支払われます。

一方、Jリートの投資法人の場合、利益の原則90%超が、法人税なしで、投資主(投資法人の投資家)に支払われます。法人税が差し引かれず、内部留保もほとんどないため、利益の大半を投資主が受け取ることができます。

ただし、分配金を受け取った個人投資家は、分配金に対して所得税(源泉徴収が多い)を支払う必要があります。これは上場株式からの配当金に、所得税がかかるのと同じです。

リートに成長期待はない

リートに内部留保がほとんどないことには、良い面と悪い面があります。良い面は「分配利回りが高くなる」こと、悪い面は「成長投資を一切しないこと」です。リートは、利回りの得られる不動産に投資するだけで、不動産の開発投資や成長投資はしません。開発投資で失敗するリスクは回避できますが、開発投資を成功させて成長する期待もありません。

リートで投資している不動産が老朽化してきた時に売却して、新しい物件を購入することはあります。

(窪田 真之)

![[のどぬ~るぬれマスク] 【Amazon.co.jp限定】 【まとめ買い】 昼夜兼用立体 ハーブ&ユーカリの香り 3セット×4個(おまけ付き)](https://m.media-amazon.com/images/I/51Q-T7qhTGL._SL500_.jpg)

![[のどぬ~るぬれマスク] 【Amazon.co.jp限定】 【まとめ買い】 就寝立体タイプ 無香料 3セット×4個(おまけ付き)](https://m.media-amazon.com/images/I/51pV-1+GeGL._SL500_.jpg)

![NHKラジオ ラジオビジネス英語 2024年 9月号 [雑誌] (NHKテキスト)](https://m.media-amazon.com/images/I/51Ku32P5LhL._SL500_.jpg)