東京証券取引所が市場再編を実施してから、3年が経ちました。新興企業が上場するグロース市場は、上場を維持するための基準を厳しくする方針です。

画像:picture cells - stock.adobe.com

▼あわせて見たい

東証がグロース市場の上場維持基準を厳格化、メリットとデメリット。上場廃止増える?個人投資家には吉報?

2022年東証再編を振り返る

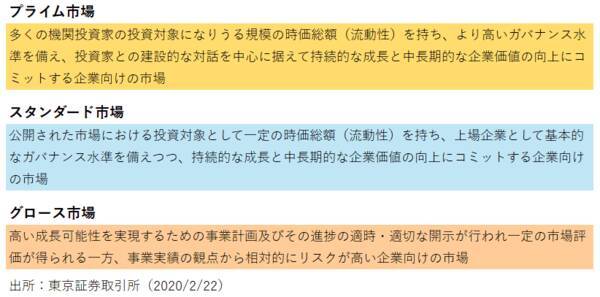

東証は2022年4月の市場再編で、従来の東証一部、東証二部、ジャスダック、マザーズの4市場を、プライム、スタンダード、グロースの3市場に変更しました。

従来の東証一部が単に伝統的な大手企業中心の市場であったのに対し、プライムでは、多くの機関投資家が投資しやすい規模(流動性)や、経営の透明性などが高い水準で求められます。

その結果、2022年4月に東証一部の企業の内、プライムに移行せずにスタンダードを自主的に選んだ企業は338社に上りました。さらに2023年4月、無審査の特例措置でスタンダードへと177社が移行しました。

スタンダードは、東証二部、ジャスダックスタンダード、東証一部からの脱落組という構成。グロースは、ジャスダックグロースとマザーズを合わせた構成でした。

グロース市場、再編後の低迷から回復

市場再編後、グロース市場は長らく低迷が続きました。要因は次の3点が考えられます。

1)旧ジャスダックグロース市場との統合

以前は、高い成長が期待できる企業はマザーズに上場、成長が期待できない企業はジャスダックグロースに上場するという傾向がありました。

市場再編前は東証一部に直接上場、あるいはジャスダックからの昇格には時価総額250億円以上が必要でしたが、マザーズには特例措置があり最低40億円という低い基準でした。そのため、成長企業は一部への昇格を視野に置いてマザーズを指向する傾向が顕著でした。

グロース市場は成長性のあまり高くないジャスダックグロースが統合されたことで、旧マザーズよりも市場の成長性が鈍化した可能性があります。

2)高成長企業のプライムへの市場変更

市場再編後22社がグロースからプライムへの市場変更を行いました。社数としては決して多くはありませんが、流通株式時価総額100億円以上をクリアする企業がグロース市場からいなくなった影響で、勢いを欠いた可能性があります。

2025年はグロースからスタンダードに市場変更を行った会社が既に5社あります。この5社の時価総額は20億~60億円。今般のグロース市場の上場維持基準見直しの影響が早くも出始めている可能性も考えられます。

3)コロナ禍で中小型株に勢い、その後の反動

2020年から2022年初頭にかけて、コロナ禍に対する財政出動を受けて株式市場は反騰。特に、中小型株への投資が活発な流れが続いていました。市場再編後はこの上昇の反動(反落)と株価の調整期間になっていた可能性も指摘できます。

足元では、2025年4月ごろから中小型株への投資が増えつつあります。グロース市場指数は、スタート時点(2022年4月)の水準に近づいています。

2030年以降、「グロース」維持基準厳しく。「スタンダード」位置づけは?

東証は2030年以降、グロース市場上場基準について、現行の「10年経過後に時価総額40億円以上」から「5年経過後に100億円以上」へと引き上げる方針です。

基準が厳しくなることで、スタンダード市場に市場変更する企業が増えると考えられます。上場維持の基準だけをみると、実質的にグロース市場がスタンダード市場よりも厳しくなるため、スタンダード市場の位置づけがグロース市場に劣後すると考えられます。その結果、スタンダード市場に上場する優良企業は、より上位のプライム市場を目指す動きが活発になるでしょう。

一方で、それが適わない企業はむしろグロース市場を選択する方向に向かうというケースも出てきそうです。こうして考えてみると、グロース市場にとっては将来が明るいようにも思えます。

東証グロース市場と米ナスダック市場は比較できる?

東証グロース市場を米ナスダック市場のような成長著しいハイテク企業が集まる市場にしたいという意見もあります。もし、この時にエヌビディア、マイクロソフト、アマゾン、メタ・プラットフォームズ、アルファベットなど大手企業を頭に思い浮かべていたとしたら大きな勘違いです。

米ナスダックは、企業規模に応じて、ナスダックグローバルセレクトマーケット(大型・優良企業)、ナスダックグローバルマーケット(中堅企業)、ナスダックキャピタルマーケット(小型成長企業)の3つの区分に分かれています。前述のエヌビディアなど有名企業は、ナスダックグローバルセレクトマーケットに所属しています。

東証も「グロース」、「スタンダード」、「グロース」と米ナスダックにちょうど対応しているような区分形式を取っています 。東証グロース市場に対応するのがナスダックキャピタルマーケットという市場ですが、新規上場基準や上場維持基準を見てみると、東証グロース市場とほぼ同等か、むしろナスダック市場の方がやや緩やかな基準になっています。

ちなみにナスダックキャピタルマーケットの投資パフォーマンスは、必ずしも良好とは言えません。

市場再編から3年、各市場の課題が浮き彫りになりました。それぞれの市場の存在意義を見直す動きは、今後も続きそうです。同時に、企業に対しても、上場することや上場を維持することの意義が問われています。個人投資家は市場の動向を注視し、企業が上場する意義を考えてみる必要がありそうです。

(藤根 靖晃)

![[のどぬ~るぬれマスク] 【Amazon.co.jp限定】 【まとめ買い】 昼夜兼用立体 ハーブ&ユーカリの香り 3セット×4個(おまけ付き)](https://m.media-amazon.com/images/I/51Q-T7qhTGL._SL500_.jpg)

![[のどぬ~るぬれマスク] 【Amazon.co.jp限定】 【まとめ買い】 就寝立体タイプ 無香料 3セット×4個(おまけ付き)](https://m.media-amazon.com/images/I/51pV-1+GeGL._SL500_.jpg)

![NHKラジオ ラジオビジネス英語 2024年 9月号 [雑誌] (NHKテキスト)](https://m.media-amazon.com/images/I/51Ku32P5LhL._SL500_.jpg)