日本で年率3%程度のインフレが5年続くと予想しています。デフレに慣れた多くの日本人にとってはサプライズになるでしょう。

日本にインフレが復活

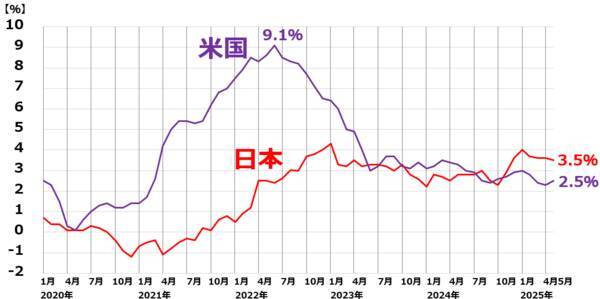

日本でインフレが復活しつつあります。5月の総合インフレ率(消費者物価指数(CPI)総合指数前年比上昇率)は3.5%で、高インフレに苦しむ米国の総合インフレ率2.5%を超えています。

以下の通り、日米のインフレ率は逆転しています。

<日米の総合インフレ率(CPI総合指数の前年同月比上昇率)推移:2020年1月から2025年5月>

私は、今後5年、日本にも3%前後のインフレが定着すると予想しています。つまり、日本銀行が長年にわたってターゲットとしてきた「2%台のインフレが安定的に達成される状況」は既に達成しており、それを上回るインフレが起こると思います。にもかかわらず、日銀がいつまでも大規模緩和を続けていることに違和感を覚えます。

<日米のインフレ率と、10年・1年金利比較:2025年7月9日>

日本にインフレ・サプライズが起こると予想する理由

私は今後、3%程度のインフレが長期化すると予想していますが、それはまだ、市場コンセンサスとなっていません。日本企業の経営者にも労働者にも、デフレマインドが深く浸透していて、「今のインフレは一時的、どうせそのうち、値下げ競争が復活する」とタカをくくっている向きが多いと思います。

3%前後のインフレが長期化すれば、それは多くの日本国民にとって、サプライズになると思います。日本にインフレ・サプライズが起こると私が考える理由は、三つあります。

【1】財政・金融大盤振る舞いのやり過ぎ

インフレ・サプライズを起こす最大の要因は、異次元緩和をやり過ぎ、通貨を増やし過ぎたことです。

財政規律がまったく働かないことから、日本の普通国債発行残高は、2025年3月末時点で1,079兆円に達しています。それでも日本でインフレ率・金利の上昇が遅かったのは、日本の家計が、1,134兆円もの現預金を抱えているからです(2024年12月時点)。今後、インフレによって実質価値が目減りする現預金を減らす動きが出れば、それが、さらなるインフレ高進の契機となる可能性があります。

【2】サービス価格の上昇

構造的な人手不足を背景に、今後、サービス価格の上昇が加速すると考えています。医療・介護など、公的補助によってサービス価格の上昇を抑制してきた分野も多いですが、徐々に限界が来ると思われます。

【3】輸入インフレ

日本は、エネルギー・食糧・資源を輸入に依存していますが、グローバルな経済分断が進むことで、こうした資源価格に上昇圧力が続く可能性があります。

世界的な保護主義の広がりが、世界的なインフレを高めるリスクも警戒されます。

インフレは国民生活にマイナスでも株にプラス

インフレは、景気や株価にプラスでしょうか、マイナスでしょうか? 一言で言えば、「適度なインフレはプラスだが、過度なインフレはマイナス」です。日銀は2%程度のインフレが望ましいとしていますが、日本のインフレは足元3%を超えています。

日本の3%台のインフレは国民生活にとって「悪いインフレ」ですが、企業業績にとっては「良いインフレ」と考えています。長年デフレに苦しんできた製造業でも、値上げによって、数十年ぶりに最高益というところも出ています。

つまり、私は現在の日本のインフレは企業業績・株価にとってプラスの「良いインフレ」と考えています。繰り返しになりますが、どんなインフレも国民生活にとってはマイナスです。「日本は良いインフレ」と私が言っているのは、あくまでも日本の企業業績・株価への影響のことです。

ここで、理論経済学から見たインフレの考察についてお話しします。理論経済学では、まず「全てのモノやサービスが均等に値上がりする」インフレを想定します。仮にインフレ率が10%として、全てのモノやサービスが10%値上がるとしましょう。すると、企業の利益は10%増加して、株価は理論上10%上昇します。なぜでしょう。

企業の売上高は10%増加します。10%の値上げが通るからです。一方、原材料費も人件費も光熱費も交通費もあらゆる費用が全て10%増加します。

このように完全な均等インフレが起こると、経済への実質的な影響は限りなくゼロに近くなります。労働者は賃金が10%増えるが、物価が10%上がるので購買力は変わりません。株に投資している人は、株価が10%上昇するが、物価が10%上がるのでやはり購買力は変わりません。

それでは、完全均等インフレ下では、経済への影響はゼロなのでしょうか? そんなことはありません。すごく損をする人と、得をする人が出ます。

損をするのは、現金・預金を保有している人です。利子がほとんどつかない中で、物価が10%上昇すると、預金の価値は実質10%目減りします。それでは、誰が得をするのでしょう? 得をするのは、借金をしている人です。借金の価値が実質10%目減りするからです。日本で最大の借金主は「日本国」です。

1,000兆円を超える借金がインフレによって実質的に目減りしていくことになります。つまり、インフレで一番得をするのは「日本国」です。均等インフレで企業の利益や個人の所得が10%増えると、法人税や所得税も10%増加するからです。それでも借金の残高は変わらないので、実質的に借金の価値が10%目減りすることとなります。

このように、インフレによって家計が保有する現預金を目減りさせると同時に、国が抱える借金の価値を目減りさせることを、「インフレーション・タックス(インフレ税)」といいます。家計が保有する現預金から10%の税金を取ったのと同じ効果が、実質的に得られるからです。巨額の借金を積み上げた国では、インフレーション・タックスが起こりやすくなります。

コロナ禍の2020年・2021年、世界各国はこぞって財政大盤振る舞いで景気立て直しを図りました。その効果で世界各国の政府債務が急増する中、個人が保有する現預金も大きく増加しました。

その行き過ぎを是正するために欧米で深刻なインフレが起こり、インフレーション・タックスによって個人預金と政府債務が目減りしました。日本にもこれからインフレが定着し、インフレーション・タックスによる政府債務の目減りが起こると予想しています。

インフレ・サプライズに備え一定比率の日本株保有が必要

長期の資産運用は、さまざまなリスクに備えて分散投資が必要です。

【1】世界不況のリスク

株の下落率が大きくなります。大きなダメージを受けないよう、株ばかりではなく債券や現預金にも資産を分散させる必要があります。

【2】インフレのリスク

現預金の購買力が目減りします。高インフレで大きなダメージを受けないよう、債券や現金だけでなく、株にも資産を分散させる必要があります。

今後5年間、日本経済は、インフレ・サプライズを経験することになると私は予想しています。そうなるリスクに備え、一定比率の日本株保有は必要と判断しています。

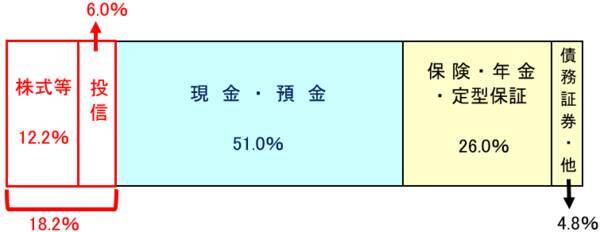

個人個人によってアセットアロケーション(資産配分)は大きく異なりますが、平均値で見ると、日本の家計の金融資産は、現預金の保有が大き過ぎると思います。世界不況のリスクに耐性があるものの、インフレのリスクに弱いと思います。

<日本の家計の金融資産2,195兆円の内訳:2025年3月末時点>

▼著者おすすめのバックナンバー

2025年7月7日: 配当利回り4.5~4.9%:王子HD・トーモク、紙・パルプセクターのディープバリュー株(窪田真之)

2025年6月26日: パーク24:「買い」継続だが、英国駐車場事業の減損リスクに注意(窪田真之)

2025年6月17日: 利回り4.6%も。INPEX、ENEOSなど中東情勢緊迫化で注目のエネルギー関連高配当5銘柄(窪田真之)

(窪田 真之)

![[のどぬ~るぬれマスク] 【Amazon.co.jp限定】 【まとめ買い】 昼夜兼用立体 ハーブ&ユーカリの香り 3セット×4個(おまけ付き)](https://m.media-amazon.com/images/I/51Q-T7qhTGL._SL500_.jpg)

![[のどぬ~るぬれマスク] 【Amazon.co.jp限定】 【まとめ買い】 就寝立体タイプ 無香料 3セット×4個(おまけ付き)](https://m.media-amazon.com/images/I/51pV-1+GeGL._SL500_.jpg)

![NHKラジオ ラジオビジネス英語 2024年 9月号 [雑誌] (NHKテキスト)](https://m.media-amazon.com/images/I/51Ku32P5LhL._SL500_.jpg)