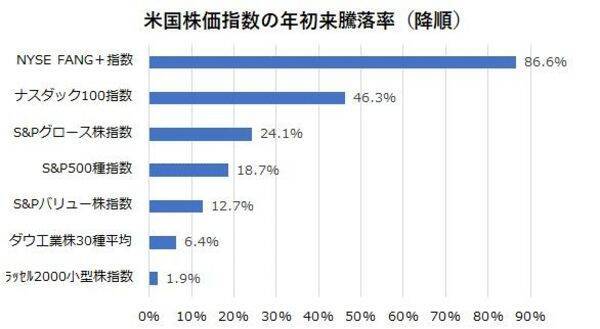

米国株価指数の年初来リターンは強弱が鮮明

米国株式は11月と12月に上昇しやすい季節性(アノマリー)にあり、10月下旬をボトムに復調傾向をたどっています。

図表1は、各種米国株価指数の「年初来騰落率」を比較したものです。ナスダック100指数は11月20日に年初来高値を更新し、S&P500種指数は7月末の年初来高値(終値)から10月27日までの下落幅の約93%を埋め戻しました(22日)。

大型テック株を中心とするグロース系株価指数の年初来騰落率が優勢であるのに対し、バリュー(割安)系株価指数や小型株価指数(ラッセル2000指数)の劣勢が目立ちます。

こうした中、本稿では年初来騰落率が+86.6%と高い「NYSE FANG+指数」に注目したいと思います。(後述するように)大型テック株10社で構成されるFANG+指数の好調は、本年の米国市場における物色がGAFAMを中心とする大型テック株に集中していることを象徴しています。

もちろん、その堅調が一本調整に続くとは言えず、利益確定売りや金利動向次第で短期的な調整を経る可能性はあります。

例えば、生成AI(人工知能)向け高機能半導体で圧倒的なシェアを誇るエヌビディアは21日に好調な決算(2023年8-10月期)を発表しましたが、今期(2023年11月-2024年1月期)のガイダンス(業績見通し)で米政府による対中輸出規制の影響を受け中国向け売上高が鈍化する見方を示唆したことが懸念材料となったことで、20日に上場来高値を更新していた同社の株価は反落しナスダック相場の上値を抑えました(22日)。

米国株式の復調相場が適宜の一時的な調整場面を挟んでいく可能性があることには留意したいと思います。

<図表1>米国株価指数の年初来リターンは強弱が鮮明

「FANG+指数」が好リターンを生み出している要因は?

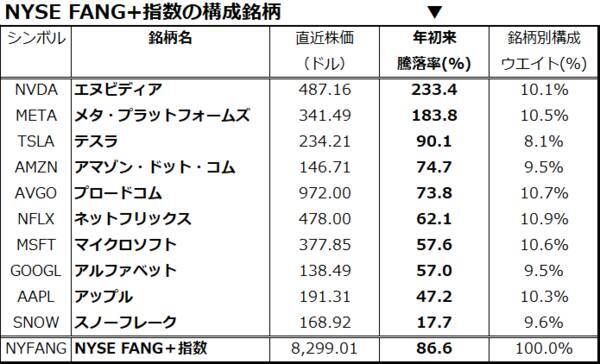

前述したように、米国市場で「NYSE FANG+指数」の好パフォーマンスが目立っています。FANG(ファング)とはもともとフェイスブック(現在のメタ・プラットフォームズ)、アマゾン(アマゾン・ドット・コム)、ネットフリックス、グーグル(親会社のアルファベット)の4銘柄の頭文字を意味しています。

これら4銘柄に加え、時価総額で世界1位のアップル、第2位のマイクロソフト、AI向け半導体最大手エヌビディア、EV(電気自動車)最大手テスラなど6銘柄を加えた合計10銘柄の株式に等配分投資(10%ずつ投資)した値動きを示す株価指数がFANG+指数です。

図表2は、こうした10銘柄を年初来騰落率の降順に示した一覧です。米国で機関投資家がベンチマーク(運用目標)とすることが多いS&P500は大手企業500社で構成されていますが、FANG+を構成する10社の時価総額だけでS&P500の時価総額(約18.9兆ドル)の3割強となります。

世界のデジタル業界(情報技術や情報サービス)の成長をリードする構成銘柄の存在感と注目度は高いと言えるでしょう。FANG+指数の構成銘柄は、ICE(米インターコンチネンタル取引所)が四半期ごとに見直し、最近では9月に構成銘柄からAMDが除外されてブロードコム(AVGO)が新たに加えられました。

なお、構成銘柄の組み入れ別ウエート(比率)は四半期ごとに10%にリバランス(再配分)されます。分かりやすく例えれば「集中分散投資を体現した株価指数」と言えるでしょう。

GAFAM(アップル、マイクロソフト、アルファベット、アマゾン・ドット・コム、メタ・プラットフォームズ)にエヌビディアとテスラを加えた大手テック銘柄(The Magnificent Seven)を構成銘柄にしていることで、FANG+指数の年初来騰落率は+86.6%とS&P500はもちろんナスダック100をも大きく上回っています(22日時点)。

<図表2>FANG+指数を構成する10銘柄(年初来騰落率の降順)

「FANG+指数」に連動を目指すファンドがある

上述したNYSE FANG+指数を構成する10銘柄に比較的簡便に集中分散投資できる方法があります。同指数に連動を目指すインデックスファンドの存在です。

例えば「iFreeNext FANG+インデックス」は、大和アセットマネジメントが2018年1月31日に設定し運用してきた追加型公募投信でその運用総額は約409億円となっています。

米国株式10銘柄にのみ分散投資する運用手法で比較的リスク(リターンのブレ)が高いインデックスファンドでありながら、楽天証券内の「積立設定ランキング」では全ファンド中10位と高位にあります(11月22日時点)。「ドルコスト平均法」を意識した個人投資家が同ファンドに積立投資してきた状況を示しています。

参考までに、図表3は同ファンドの基準価額の年初来パフォーマンスを日経平均株価と比較したものです。同ファンドは原則として為替ヘッジを行わないため、FANG+指数の好パフォーマンスに為替差益(ドル高・円安傾向)が加わり基準価額は年初来で2倍超に上昇してきました。

ただ、為替相場でドル安・円高が進む場合は基準価額のマイナス要因となるリスクに注意を要します。

なお、同ファンドは来年1月にスタートする新NISA(ニーサ:少額投資非課税制度)の「つみたて投資枠」および「成長投資枠」の対象となっています。時間分散や長期投資を意識しながら米国株式市場をリードする大手テック株への集中分散投資を検討される際には注目したいファンドだと考えています。

<図表3>FANG+指数連動型ファンドの基準価額は年初来で倍に

▼著者おすすめのバックナンバー

2023年11月17日: ナスダックの復調に注目!ETF投資で日経平均を上回るリターンを目指す(香川睦)

2023年11月10日: 米国株は急反発!今年も相場は「年末高」に向かう?(香川睦)

2023年11月2日: 押し目狙いの米国ETFは?波乱相場と向き合う投資戦略(香川睦)

(香川 睦)

![宮﨑駿と青サギと… ~「君たちはどう生きるか」への道~ [Blu-ray]](https://m.media-amazon.com/images/I/41L2kwX9smL._SL500_.jpg)

![宮﨑駿と青サギと… ~「君たちはどう生きるか」への道~ [DVD]](https://m.media-amazon.com/images/I/41V6mX7zkdL._SL500_.jpg)